三生国健药业(上海)股份有限公司(以下简称“三生国健”)将于5月11日首发申请上会,公司拟登陆上交所科创板,发行不超过6162.1142万股,不低于发行后总股本的10%,保荐机构为华泰联合证券,联席主承销商为中信证券股份有限公司。三生国健此次拟募集资金31.83亿元,其中,13.07亿元用于抗体药物生产新建项目,4.68亿元用于抗肿瘤抗体药物的新药研发项目,4.39亿元用于自身免疫及眼科疾病抗体药物的新药研发项目,4.30亿元用于研发中心建设项目,2.30亿元用于创新抗体药物产业化及数字化工厂建设项目,3.10亿元用于补充营运资金项目。

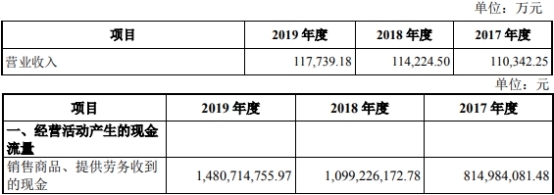

2016年至2019年,三生国健营业收入分别为9.61亿元、11.03亿元、11.42亿元、11.77亿元;销售商品、提供劳务收到的现金分别为9.32亿元、8.15亿元、10.99亿元、14.81亿元。

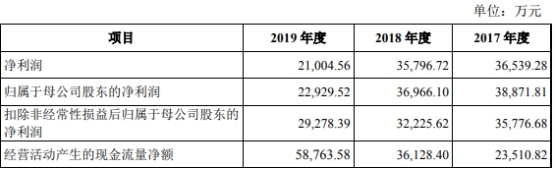

2016年至2019年,三生国健归属于母公司股东的净利润分别为2.68亿元、3.89亿元、3.70亿元、2.29亿元;经营活动产生的现金流量净额分别为3.54亿元、2.35亿元、3.61亿元、5.88亿元。

上述数据可见,三生国健2018年、2019年归母净利润连降两年。

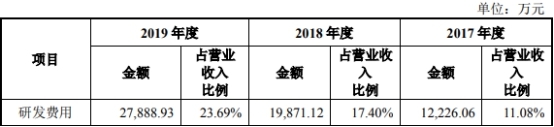

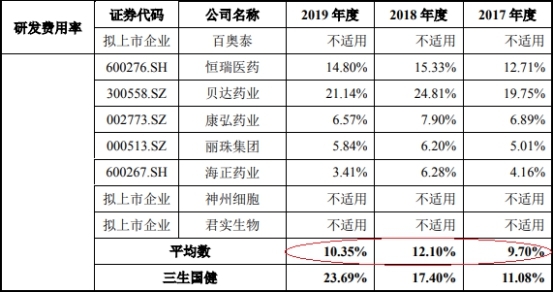

2016年至2019年,三生国健研发费用分别为1.76亿元、1.22亿元、1.99亿元、2.79亿元;占营业收入比例分别为18.27%、11.08%、17.40%、23.69%;行业均值分别为7.82%、9.70%、12.10%、10.35%。

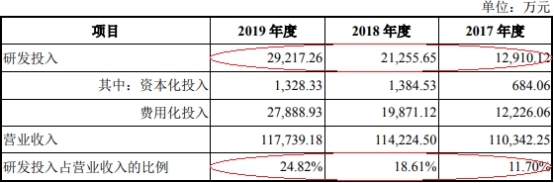

2016年至2019年,三生国健研发投入分别为1.89亿元、1.29亿元、2.13亿元、2.92亿元,占营业收入的比例分别为19.67%、11.70%、18.61%、24.82%。

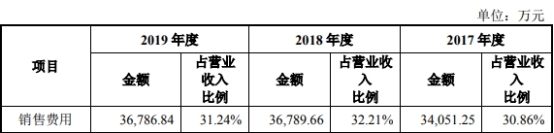

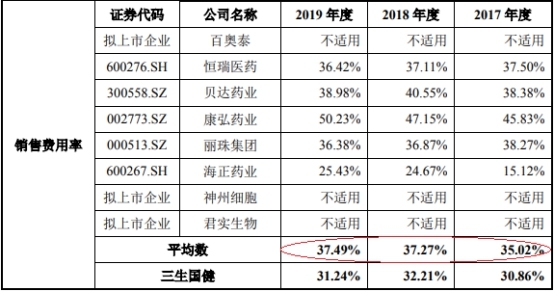

2016年至2019年,三生国健销售费用分别为3.31亿元、3.41亿元、3.68亿元、3.68亿元;占营业收入比例分别为34.38%、30.86%、32.21%、31.24%;行业均值分别为36.81%、35.02%、37.27%、37.49%。

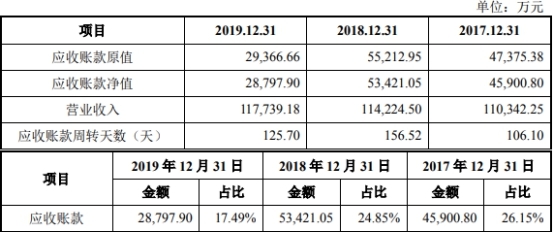

2016年至2019年,三生国健应收账款原值分别为1.97亿元、4.74亿元、5.52亿元、2.94亿元;应收账款净值分别为1.91亿元、4.59亿元、5.34亿元、2.88亿元;占营业收入比重分别为19.91%、41.60%、46.77%、24.46%;占流动资产比例分别为15.17%、26.15%、24.85%、17.49%。

2016年至2019年,三生国健应收账款周转率分别为5.55次、3.39次、2.30次、2.86次;同期行业均值分别为16.84次、11.81次、9.65次、9.61次。

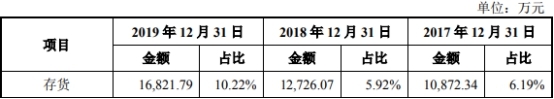

2016年至2019年,三生国健存货余额分别为1.15亿元、1.09亿元、1.27亿元、1.68亿元,占流动资产比例分别为9.13%、6.19%、5.92%、10.22%。

2016年至2019年,三生国健存货周转率分别为0.62次、0.94次、1.00次、0.99次;同期行业均值分别为2.19次、2.22次、2.03次、1.98次。

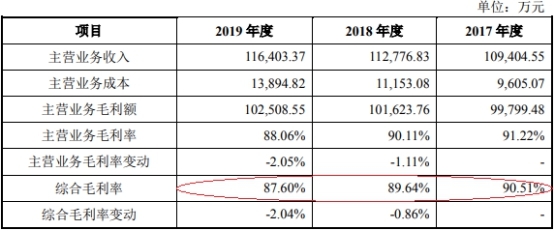

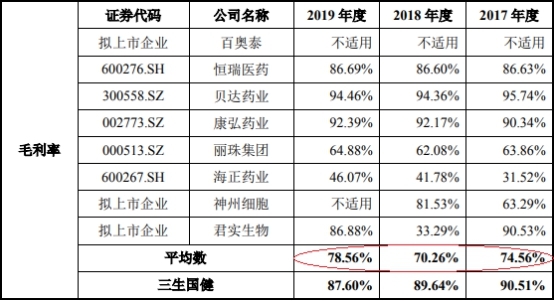

2016年至2019年,三生国健综合毛利率分别为92.93%、90.51%、89.64%、87.60%;同期行业均值分别为70.71%、74.56%、70.26%、78.56%。

三生国健主要产品单价下降。2016年至2019年,益赛普12.5mg规格销售均价分别为332.83元/支、328.59元/支、323.88元/支、322.61元/支;25mg规格销售均价分别为656.22元/支、586.90元/支、562.03元/支、551.92元/支。

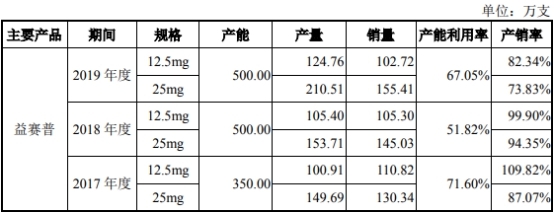

此外,三生国健主要产品益赛普产能利用率低。2016年至2019年,三生国健益赛普产能利用率分别为59.95%、71.60%、51.82%、67.05%。

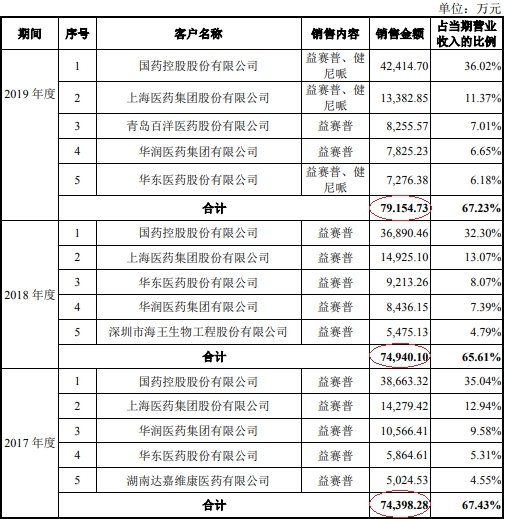

2016年至2019年,三生国健对前五大客户销售金额分别为6.13亿元、7.44亿元、7.49亿元、7.92亿元,占当期营业收入的比例分别为63.81%、67.43%、65.61%、67.23%。上交所问询函要求三生国健说明客户集中度高的原因,是否符合行业惯例,发行人对主要客户是否存在依赖等问题。

招股书显示,三生国健存在1项未决诉讼;另据天眼查信息,三生国健存在3项法律诉讼信息,其中,1项为劳动合同纠纷,2项为装饰装修合同纠纷。

三生国健还存在2项处罚事项。2018年6月15日,三生国健收到上海市浦东新区城市管理行政执法局出具的第2188710233号、第2188710234号处罚文件,处罚事由均为未经放样复检擅自开工建设,处罚结果均为罚款2000元。

据红刊财经报道,三生国健的营业收入存在大额勾稽差异,不排除其中存在虚增收入的嫌疑。报道称,三生国健2018年有1.41亿元的含税营业收入既没有相关现金流入,也没有经营性债权的支持。要知道三生国健当年的营业收入仅十几亿元,上亿元的营收勾稽差异对其来说并不是小数目,该部分差异占含税营收总额的比例高达11%。同样,三生国健2017年营业收入中有1.79亿元没有相关财务数据的支持,该部分金额占含税营收总额的比例达13.88%。

中国经济网记者就相关问题采访三生国健,公司回复表示,公司披露的财务数据真实有效。此外,益赛普属于处方药物,药品终端价格主要受到与全国各地区招标政策的影响,药品招标政策导致的终端销售价格下降,进一步导致了益赛普25mg规格的销售均价下降。但随着未来医保进一步覆盖和市场下沉,竞品加入也将有助于共同影响医生及患者群体关于生物制剂整体治疗的用药观念,进一步提升生物制剂整体的市场渗透率、加大整体行业规模。

三生国健还表示,公司下游客户主要为大型优质医药商业公司,客户资信良好,因此基于下游客户的优质背景,公司对应调整商业政策,信用期适当放宽,导致2017年、2018年应收账款周转率下降。2019年通过重视应收账款催收工作,应收账款周转率已较2018年上升至2.86次/年。

国内抗体药物创新型生物医药企业 拟科创板募资32亿元实控人为安提瓜和巴布达国籍

三生国健是国内抗体药物创新型生物医药企业,公司以创新型治疗性抗体药物为主要研发方向,为自身免疫性疾病、肿瘤等重大疾病治疗领域提供高品质、安全有效的临床解决方案。公司主要收入来源为“重组人II型肿瘤坏死因子受体-抗体融合蛋白”(商品名“益赛普”),包括12.5mg/瓶与25mg/瓶两种规格。

三生国健控股股东为富健药业,直接持有公司39.94%的股份;实际控制人为LOU JING,通过三生制药及其下属企业和香港达佳合计控制公司94.49%股份的表决权并担任发行人董事长,LOU JING为安提瓜和巴布达国籍,拥有中国永久居留权。

三生国健此次拟登陆上交所科创板,发行不超过6162.1142万股,不低于发行后总股本的10%,保荐机构为华泰联合证券,联席主承销商为中信证券股份有限公司。

三生国健此次拟募集资金31.83亿元,发行实际募集资金扣除相应的发行费用后,将全部用于与公司主营业务相关的募集资金投资项目,具体投资项目如下:

1.抗体药物生产新建项目,项目投资总额13.39亿元,拟用本次募集资金投入金额13.07亿元;2.抗肿瘤抗体药物的新药研发项目,项目投资总额4.76亿元,拟用本次募集资金投入金额4.68亿元;3.自身免疫及眼科疾病抗体药物的新药研发项目,项目投资总额4.50亿元,拟用本次募集资金投入金额4.39亿元;4.研发中心建设项目,项目投资总额5.00亿元,拟用本次募集资金投入金额4.30亿元;5.创新抗体药物产业化及数字化工厂建设项目,项目投资总额2.80亿元,拟用本次募集资金投入金额2.30亿元;6.补充营运资金项目,项目投资总额3.10亿元,拟用本次募集资金投入金额3.10亿元。

2019年营业收入11.77亿元 归母净利润2.29亿元

2016年至2019年,三生国健营业收入分别为9.61亿元、11.03亿元、11.42亿元、11.77亿元;销售商品、提供劳务收到的现金分别为9.32亿元、8.15亿元、10.99亿元、14.81亿元。

2016年至2019年,三生国健归属于母公司股东的净利润分别为2.68亿元、3.89亿元、3.70亿元、2.29亿元;经营活动产生的现金流量净额分别为3.54亿元、2.35亿元、3.61亿元、5.88亿元。

2019年研发费用2.79亿元 研发费用率23.69%

2016年至2019年,三生国健研发费用分别为1.76亿元、1.22亿元、1.99亿元、2.79亿元;占营业收入比例分别为18.27%、11.08%、17.40%、23.69%。

2016年至2019年,三生国健同行业上市公司研发费用率均值分别为7.82%、9.70%、12.10%、10.35%。

2016年至2019年,三生国健研发费用中,工资及福利费分别为6153.28万元、4714.53万元、6811.71万元、8639.37万元;折旧摊销费分别为3743.49万元、3572.85万元、3947.94万元、4406.22万元;直接材料投入分别为2669.79万元、1673.53万元、3762.04万元、5593.31万元;临床试验费分别为2785.73万元、879.98万元、2671.41万元、5123.90万元。

2016年至2019年,三生国健研发投入分别为1.89亿元、1.29亿元、2.13亿元、2.92亿元,占营业收入的比例分别为19.67%、11.70%、18.61%、24.82%。

2019年销售费用3.68亿元 销售费用率31.24%

2016年至2019年,三生国健销售费用分别为3.31亿元、3.41亿元、3.68亿元、3.68亿元;占营业收入比例分别为34.38%、30.86%、32.21%、31.24%。

2016年至2019年,三生国健同行业上市公司销售费用率均值分别为36.81%、35.02%、37.27%、37.49%。

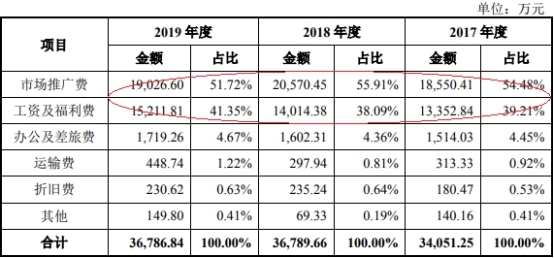

2016年至2019年,三生国健销售费用中,市场推广费分别为1.77亿元、1.86亿元、2.06亿元、1.90亿元;工资及福利费分别为1.28亿元、1.34亿元、1.40亿元、1.52亿元。

三生国健表示,公司销售费用主要由市场推广费和工资及福利费构成,报告期内二者合计占各期销售费用的比例均大于90%。

应收账款周转率大幅低于同行

2016年至2019年,三生国健应收账款原值分别为1.97亿元、4.74亿元、5.52亿元、2.94亿元;应收账款净值分别为1.91亿元、4.59亿元、5.34亿元、2.88亿元;占营业收入比重分别为19.91%、41.60%、46.77%、24.46%;占流动资产比例分别为15.17%、26.15%、24.85%、17.49%。

2016年至2019年,三生国健应收账款周转率分别为5.55次、3.39次、2.30次、2.86次;同期行业均值分别为16.84次、11.81次、9.65次、9.61次。

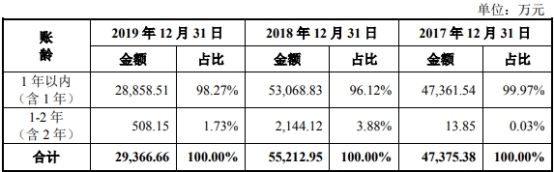

2016年至2019年,三生国健1年以内(含1年)应收账款分别为1.97亿元、4.74亿元、5.31亿元、2.89亿元;2017年至2019年,三生国健1-2年(含2年)应收账款分别为13.85万元、2144.12万元、508.15万元。

2019年存货1.68亿元 存货周转率低于同行

2016年至2019年,三生国健存货余额分别为1.15亿元、1.09亿元、1.27亿元、1.68亿元,占流动资产比例分别为9.13%、6.19%、5.92%、10.22%。

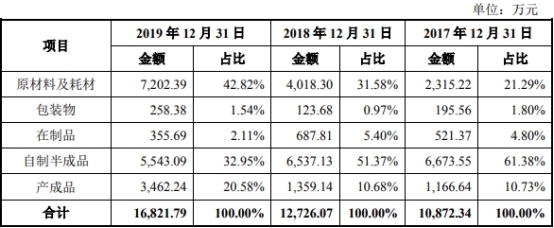

2016年至2019年,三生国健存货中,原材料及耗材分别为2455.70万元、2315.22万元、4018.30万元、7202.39万元;在制品分别为169.84万元、521.37万元、687.81万元、355.69万元;自制半成品分别为7400.54万元、6673.55万元、6537.13万元、5543.09万元;产成品分别为1345.87万元、1166.64万元、1359.14万元、3462.24万元。

三生国健表示,公司存货主要系原材料及耗材、在制品、自制半成品和产成品。2019年末,原材料及耗材、产成品金额较上期分别增长3184.09万元和2103.10万元,同比增长79.24%和154.74%,自制半成品较上期下降 994.04 万元,同比下降15.21%,主要原因系据益赛普预计销售情况及 302H 预计上市后市场情况增加产成品及其对应原材料的备货;此外部分自制半成品转成产成品,增加产成品备库。报告期各期末,发行人存货中自制半成品及产成品的比例较大,报告期各期末合计占存货余额均超过50%。

2016年至2019年,三生国健存货周转率分别为0.62次、0.94次、1.00次、0.99次;同期行业均值分别为2.19次、2.22次、2.03次、1.98次。

毛利率逐年下降 仍高于行业均值

2016年至2019年,三生国健综合毛利率分别为92.93%、90.51%、89.64%、87.60%,逐年下降。

2016年至2019年,三生国健同行业上市公司毛利率均值分别为70.71%、74.56%、70.26%、78.56%。

三生国健表示,2017年至2019年,公司的毛利率水平较高,位于行业合理区间内。公司主营业务收入主要由抗体药物益赛普贡献,抗体生物药行业的行业壁垒、技术壁垒、前期投入等因素使得行业毛利率水平较高。

主要产品单价下降

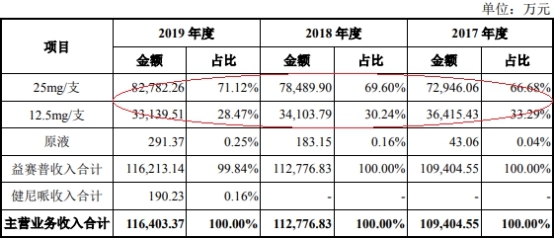

三生国健在招股书中表示,公司的主营业务收入为益赛普产品的销售收入,其中,2016年至2019年,益赛普25mg/支及 12.5mg/支两种规格制剂产品占主营业务收入的比例分别为99.85%、99.96%、99.84%、99.59%。

2016年至2019年,益赛普25mg/支规格销售收入分别为6.70亿元、7.29亿元、7.85亿元、8.28亿元,占主营业务收入比例分别为70.18%、66.68%、69.60%、71.12%;12.5mg/支规格销售收入分别为2.83亿元、3.64亿元、3.41亿元、3.31亿元,占主营业务收入比例分别为29.66%、33.29%、30.24%、28.47%。

数据显示,益赛普产品销售均价逐年下降。2016年至2019年,益赛普12.5mg规格销售均价分别为332.83元/支、328.59元/支、323.88元/支、322.61元/支;25mg规格销售均价分别为656.22元/支、586.90元/支、562.03元/支、551.92元/支。

2016年至2019年,三生国健益赛普产能利用率分别为59.95%、71.60%、51.82%、67.05%。

客户集中 2019年对前五大客户销售占比近70%

2016年至2019年,三生国健对前五大客户销售金额分别为6.13亿元、7.44亿元、7.49亿元、7.92亿元,占当期营业收入的比例分别为63.81%、67.43%、65.61%、67.23%。

上交所问询函要求三生国健说明客户集中度高的原因,是否符合行业惯例,发行人对主要客户是否存在依赖等问题。

三生国健回复问询表示,公司客户集中度较高符合行业惯例,对主要客户不存在重大依赖。报告期内,公司主要选择前述全国性大型或者区域性龙头医药商业公司开展合作,与当前国内医药流通行业集中度高且主要由优质医药流通企业主导的行业特点相符。此外,与其他医药制造企业相比,公司客户集中度较高及主要客户构成亦具备可比性。

存1项未决诉讼

招股书显示,三生国健作为一方当事人存在1起未决诉讼。

上海麦济生物技术有限公司申请了名称为“抗人白细胞介素-4受体a单克隆抗体、其制备方法和应用”的专利,发明人为张成海、党尉、朱玲巧。张成海、党尉、朱玲巧曾在三生国健工作,前述专利申请所涉及的技术方案与发明人在发行人承担的工作有关,属于主要利用发行人物质技术条件完成的发明创造,专利申请权应归发行人所有。

三生国健已于2019年1月17日向上海知识产权法院提交《民事起诉状》,要求确认相关专利申请权(申请号:201710074949X)归发行人所有,该项诉讼正在审理过程中。

此外,据天眼查信息显示,三生国健存在3项法律诉讼信息,其中,1项为劳动合同纠纷,发布日期为2020年3月5日;2项为装饰装修合同纠纷,发布日期分别为2017年7月27日、2017年5月10日。

未经放样复检擅自开工建设两被处罚

招股书显示,三生国健存在2项处罚事项。

2018年6月15日,三生国健收到上海市浦东新区城市管理行政执法局出具的第2188710233号、第2188710234号处罚文件,处罚事由均为未经放样复检擅自开工建设,处罚结果均为罚款2000元。

三生国健表示,公司对上述行政处罚已及时缴纳相应罚款并进行了整改,上述行政处罚的罚款数额较小,且上述《行政处罚决定书》未认定该违法行为属于情节严重的情形,发行人的违法情形未造成严重后果,不构成重大违法违规,不会对本次发行及发行人生产经营构成重大不利影响。

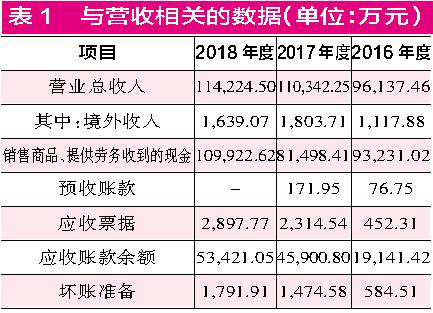

营业收入勾稽异常或存虚增收入嫌疑

据红刊财经,招股书披露,三生国健2018年实现营业收入11.42亿元(如表1),其中境外收入1639.07万元,该部分实行“免、抵、退”税政策,故不考虑增值税因素,境内收入部分增值税税率自2018年5月1日由17%下调为16%,按月平均计算增值税后,估算出三生国健2018年含税营业收入金额大约为13.26亿元。按照财务勾稽关系,该部分含税收入将体现为同等规模的现金流入和经营性债权的增减。

合并流量表中,三生国健2018年“销售商品、提供劳务收到的现金”金额为10.99亿元,考虑预收账款减少额171.95万元的影响后,与当期营业收入相关的现金流入金额达11.01亿元。与含税营收相勾稽,理论上应有2.25亿元因未收到现金将计入经营性债权中,应收部分应体现为同等规模的增加。

翻看合并资产负债表,三生国健2018年末应收票据金额为2897.77万元,应收账款金额为5.34亿元,二者合计金额达5.63亿元,2017年末相同两项目合计金额达4.82亿元,相较之下这两项比上年仅增加了8103.48万元;2018年应收账款坏账准备比2017年新增加317.33万元,算上这部分后,应收部分实际增加额为8420.81万元,比理论应增加额2.25亿元差了1.41亿元。这也就意味着三生国健有1.41亿元的含税营业收入既没有相关现金流入,也没有经营性债权的支持。要知道三生国健当年的营业收入仅十几亿元,上亿元的营收勾稽差异对其来说并不是小数目,该部分差异占含税营收总额的比例高达11%。

同样的逻辑分析其2017年数据,2017年三生国健实现营业收入11.03亿元,当年适用于17%的税率,计算其含税营业收入金额为12.88亿元。同期“销售商品、提供劳务收到的现金”金额为8.15亿元,扣除预收账款新增95.20万元的影响,与营收相关的现金流金额为8.14亿元,与含税营收勾稽少了4.74亿元,理论上这部分应体现为经营性债权的新增。

事实上,2017年应收票据及应收账款合计较上年仅新增2.86亿元,考虑当期计提坏账准备890.07万元的影响后,实际新增额达2.95亿元,这比理论应增加额少了1.79亿元,这代表着2017年三生国健营业收入中有1.79亿元没有相关财务数据的支持,该部分金额占含税营收总额的比例达13.88%。

可见,近年来三生国健的营业收入均存在大额勾稽差异,不排除其中存在虚增收入的嫌疑。

98%营收来自学术推广

据长江商报,除了已上市销售的益赛普之外,目前三生国健拥有处于不同开发阶段、涵盖肿瘤、自身免疫性及眼科等疾病领域的15个主要在研抗体药物。

这也决定了三生国健的高研发属性。2016年至2019年上半年,公司研发费用分别为1.76亿元、1.22亿元、1.99亿元、1.30亿元,占营收的比例分别为18.27%、11.08%、17.4%、25.16%,研发费用率平均值约为17.98%。

长江商报记者注意到,三生国健对销售费的投入也是毫不吝啬。报告期,其销售费用分别为3.31亿元、3.41亿元、3.68亿元、1.88亿元,占营业收入比例分别为34.38%、30.86%、32.21%、36.38%,销售费用率平均约为33.46%,几乎为研发费用率平均值的1.86倍。

三生国健目前主要通过专业化学术推广模式进行产品销售。各报告期内,三生国健来自于学术推广模式的主业收入占比分别为98.83%、98.35%、98.55%、98.01%,代理模式的销售收入占比则分别为1.17%、1.65%、1.45%、1.99%。据公司介绍,公司通过自营销售团队负责药品的学术推广,定期举办学术会议、研讨会及座谈会,为临床医生提供相关临床用药指导以及最新理论成果等,同时持续收集药品在临床用药过程中的一线反馈,进一步推动临床上的合理用药。

在学术推广模式主导下,报告期内三生国健销售费用中市场推广费用分别为1.77亿元、1.86亿元、2.06亿元、9516.23万元,占营业收入比例分别为18.38%、16.81%、18.01%、18.4%。以去年为例,2018年公司市场推广费用2.06亿元,相当于日均支出56.36万元。