编者按:6月29日,浙江海德曼智能装备股份有限公司(以下简称“海德曼”)首发上会。海德曼拟在上交所科创板上市,保荐机构为民生证券。海德曼本次拟公开发行股票不超过1350万股(未考虑本次发行的超额配售权),占发行后总股数的比例不低于25%;本次发行新股不超过1552.5万股(若全额行使本次发行的超额配售选择权),占发行后股本比例不低于25%;具体发行股份数量将根据本次募集资金投资项目所需资金总额、发行费用和发行价格等因素合理确定。海德曼本次拟募集资金3.21亿元,分别用于高端数控机床扩能建设项目、高端数控机床研发中心建设项目、补充流动资金及偿还银行贷款。

海德曼连续四年销售商品、提供劳务收到的现金低于当期营业收入。2016年至2019年,海德曼实现营业收入分别为2.05亿元、3.33亿元、4.27亿元、3.85亿元,同期公司销售商品、提供劳务收到的现金分别为1.24亿元、1.32亿元、2.22亿元、2.06亿元。

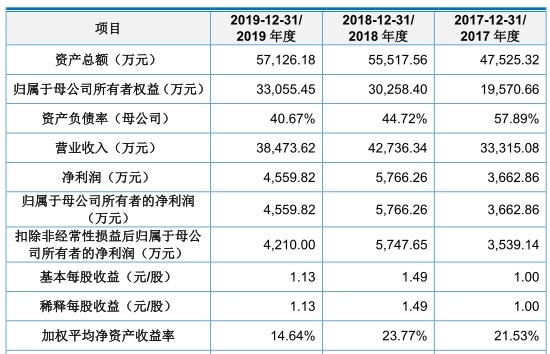

报告期内,公司实现归属于母公司所有者的净利润分别为964.05万元、3662.86万元、5766.26万元、4559.82万元,同期公司实现经营活动现金流量净额分别为2675.60万元、298.67万元、3329.47万元、4944.73万元。

海德曼报告期内销售费用均超过研发费用,四年时间,公司累计在研发上投入5582.84万元。

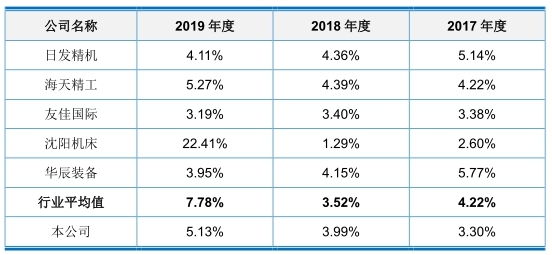

2016年至2019年,海德曼研发费用分别为801.46万元、1099.58万元、1706.82万元、1974.98万元,占营业收入的比例分别为3.91%、3.30%、3.99%、5.13%,行业平均研发费用率分别为4.76%、4.22%、3.52%、7.78%。

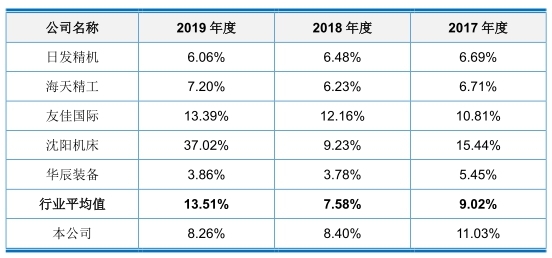

报告期内,海德曼销售费用分别为2503.66万元、3676.20万元、3590.76万元、3178.53万元,占营业收入的比例分别为12.20%、11.03%、8.40%、8.26%,行业平均销售费用率分别为9.76%、9.02%、7.58%、13.51%。

2016年至2019年,海德曼应收账款账面余额分别为4906.37万元、5614.01万元、6638.18万元和6933.50万元,应收账款周转率分别为4.01、6.33、6.98、5.67,高于同行业可比公司平均值4.01、3.94、4.90、4.73。

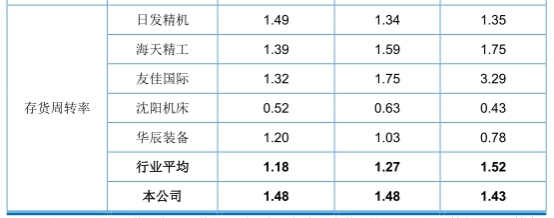

报告期内,公司存货金额分别为1.20亿元、1.75亿元、1.95亿元、1.47亿元,存货周转率分别为1.32、1.43、1.48、1.48,高于同行业可比公司平均值1.35、1.52、1.27、1.18。

海德曼毛利率连续两年下滑。2016年至2019年,海德曼综合毛利率分别为33.74%、36.47%、35.81%和34.21%,主营业务毛利率分别为34.21%、36.68%、35.83%和 34.22%,同行业可比公司毛利率均值分别为32.04%、31.41%、32.28%、32.02%。

裁判文书网2016年发布《马玉亭犯挪用资金罪一审刑事判决书》(2016)浙1021刑初709号显示,海德曼山东潍坊办事处前业务员在该地区机床销售、货款催收中曾将收取的15万元货款用于个人还债和家庭支出,时间长达一年八个月之久。

据科创板日报报道,目前,海德曼有一支由实控人领衔的7人核心技术团队。在招股书中,实控人高长泉被誉为“公司技术基石的奠基者”,带领技术团队成功获得过多项发明专利。但记者梳理高长泉履历并未发现他有相关技术背景。此外,海德曼67人的研发队伍,本科以上占比只有3成。

据北京商报报道,证监会近日发布了科创属性评价指标体系,其中包括3项常规指标和5项例外条款。海德曼未能达到“3+5”中的财务条件。公司既不满足“最近三年研发投入占营业收入比例5%以上”,又不满足“最近三年研发投入金额累计在6000万元以上”,由此不满足3项常规指标中的第一项财务条件。

中国经济网记者向海德曼证券部发去采访提纲,截至发稿未收到回复。

数控车床研发生产企业拟在科创板上市

海德曼是一家专业从事数控车床研发、设计、生产和销售的高新技术企业,致力于高精密数控车床的核心制造和技术突破。自设立以来一直致力于现代化“工业母机”机床的研发、设计、生产和销售。

公司现有高端数控车床、自动化生产线和普及型数控车床三大品类、二十余种产品型号(均为数字化控制产品)。公司产品主要应用于汽车制造、工程机械、通用设备、军事工业等行业领域。

海德曼控股股东及实际控制人为高长泉、郭秀华及高兆春。高长泉与郭秀华为夫妻关系,高兆春为高长泉、郭秀华夫妇之子。

截至招股说明书签署日,公司的控股股东和实际控制人高长泉直接持有公司1297.67万股,持股比例为32.06%;郭秀华直接持有公司660.43万股,持股比例为16.32%;高兆春直接持有公司933.59万股,持股比例为23.07%。

同时,高长泉持有虎贲投资(持有海德曼8.65%的股份)35.03%的财产份额并担任执行事务合伙人;高长泉持有高兴投资(持有海德曼5.38%的股份)26.46%的股权并担任法定代表人,郭秀华持有高兴投资10.00%股权。

高长泉,1959年10月出生,中国国籍,无境外永久居留权,工商管理专业专科学历,海德曼董事长。1983年3月至1985年5月,任玉环县普青中学教师;1985年6月至1987年12月,任玉环县陈屿中学教师;1988年1月至1995年2月,玉环县琉泰贸易公司任职;1995年3月至2015年10月,历任海德曼有限执行董事、总经理;自2015年11月起至今,任海德曼董事长。此外,高长泉现兼任海德曼子公司玉环通快执行董事兼经理、凹凸人监事,海德曼股东虎贲投资执行事务合伙人、高兴投资执行董事和经理的职务。

高兆春,1983年9月出生,中国国籍,无境外永久居留权,工商管理专业硕士研究生学历,海德曼副董事长。2008年3月至2015年10月,任海德曼有限副总经理;自2015年11月起至今,历任公司董事、副董事长。2019年9月开始兼任高端机床与智能制造工程中心主任。高兆春现兼任海德曼子公司上海海德曼执行董事,凹凸人执行董事、经理。

郭秀华,1958年12月出生,中国国籍,无境外永久居留权,未取得正规学历文凭1,海德曼董事。1993年3月至2015年10月,历任海德曼有限执行董事、监事;自2015年11月起至今,任公司董事。郭秀华现兼任海德曼子公司上海海德曼监事,海德曼股东高兴投资监事。

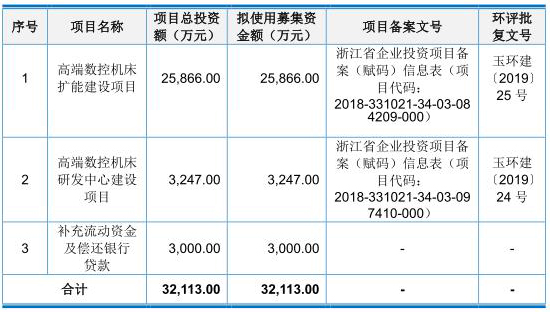

海德曼拟在上交所科创板上市,保荐机构为民生证券。海德曼本次拟公开发行股票不超过1350万股(未考虑本次发行的超额配售权),占发行后总股数的比例不低于25%;本次发行新股不超过1552.5万股(若全额行使本次发行的超额配售选择权),占发行后股本比例不低于25%;具体发行股份数量将根据本次募集资金投资项目所需资金总额、发行费用和发行价格等因素合理确定。海德曼本次拟募集资金3.21亿元,其中2.59亿元用于高端数控机床扩能建设项目、3247.00万元用于高端数控机床研发中心建设项目、3000.00万元用于补充流动资金及偿还银行贷款。

销售商品收到现金连续4年不敌营业收入

海德曼2019年业绩双降且连续四年销售商品、提供劳务收到的现金低于当期营业收入。

2016年至2019年,海德曼实现营业收入分别为2.05亿元、3.33亿元、4.27亿元、3.85亿元,同期公司销售商品、提供劳务收到的现金分别为1.24亿元、1.32亿元、2.22亿元、2.06亿元。

报告期内,公司实现归属于母公司所有者的净利润分别为964.05万元、3662.86万元、5766.26万元、4559.82万元,同期公司实现经营活动现金流量净额分别为2675.60万元、298.67万元、3329.47万元、4944.73万元。

公司称,报告期内,公司销售商品、提供劳务收到的现金占当期营业收入的比例分别为0.40、0.52和0.54,报告期内该比例呈现波动,一方面由于应收账款等经营性应收项目期末余额的波动;另一方面系以票据作为结算方式的销售回款所致。

四年研发费用合计5583万元

2016年至2019年,海德曼研发费用分别为801.46万元、1099.58万元、1706.82万元、1974.98万元,占营业收入的比例分别为3.91%、3.30%、3.99%、5.13%。

2016年、2017年、2019年,公司研发费用率低于同行上市公司平均水平,报告期内,行业平均研发费用率分别为4.76%、4.22%、3.52%、7.78%。

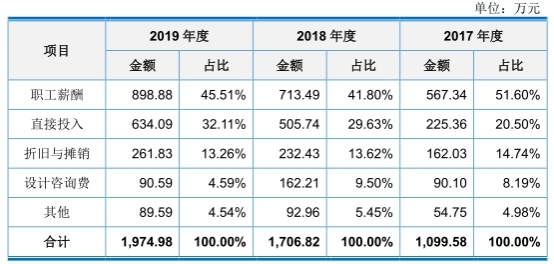

公司研发费用主要由职工薪酬、直接投入、折旧与摊销、设计咨询费等项目构成。

其中,职工薪酬金额分别为457.38万元、567.34万元、713.49万元、898.88万元,直接投入金额分别为46.25万元、225.36万元、505.74万元、634.09万元。

连续3年销售费用率高于行业均值

海德曼报告期内销售费用均超过研发费用。

2016年至2019年,海德曼销售费用分别为2503.66万元、3676.20万元、3590.76万元、3178.53万元,占营业收入的比例分别为12.20%、11.03%、8.40%、8.26%。

2016年、2017年、2018年,海德曼销售费用率高于同行上市公司平均水平,报告期内,行业平均销售费用率分别为9.76%、9.02%、7.58%、13.51%。

公司销售费用主要由职工薪酬、运杂费、差旅费、业务招待费和展会费用等构成。

报告期内,销售费用中职工薪酬金额分别为1155.66万元、1678.01万元、1700.30万元、1519.26万元,差旅费金额分别为471.37万元、654.51万元、573.44万元、454.47万元。

2019年应收账款6934万元

2016年至2019年,海德曼应收账款账面余额分别为4906.37万元、5614.01万元、6638.18万元和6933.50万元,各期末应收账款余额占同期营业收入的比例分别为23.91%、16.85%、15.53%和18.02%。

公司称,2018年末较2017年末占比下降,应收款项回款情况良好。2019年末应收账款余额较高,主要原因一方面系产品销售结构变化,期末质保金余额增加;另外受到宏观经济环境影响,应收账款回收周期有所拉长。

报告期内,公司应收账款周转率分别为4.01、6.33、6.98、5.67,高于同行业可比公司平均值4.01、3.94、4.90、4.73。

2019年存货1.47亿元

2016年至2019年,海德曼存货金额分别为1.20亿元、1.75亿元、1.95亿元、1.47亿元,占流动资产的比重分别为53.90%、54.52%、54.39%和41.52%,存货在公司流动资产中占比较高。

报告期内,公司存货周转率分别为1.32、1.43、1.48、1.48,高于同行业可比公司平均值1.35、1.52、1.27、1.18。

毛利率连降两年

2016年至2019年,海德曼综合毛利率分别为33.74%、36.47%、35.81%和34.21%,主营业务毛利率分别为34.21%、36.68%、35.83%和 34.22%。

海德曼毛利率连续4年高于行业平均水平。2016年至2019年,同行业可比公司毛利率均值分别为32.04%、31.41%、32.28%、32.02%。

山东潍坊办事处前业务员犯挪用资金罪

裁判文书网2016年发布《马玉亭犯挪用资金罪一审刑事判决书》(2016)浙1021刑初709号显示,海德曼山东潍坊办事处前业务员在该地区机床销售、货款催收中曾将收取的15万元货款用于个人还债和家庭支出,时间长达一年八个月之久。

2013年6月,被告人马玉亭时任浙江海德曼机床制造有限公司(现更名为浙江海德曼智能装备股份有限公司)山东潍坊办事处业务员,负责公司在该地区机床销售、货款催收等工作。2013年12月,浙江海德曼机床制造有限公司向青州迈特车轿有限公司销售一台价值人民币31.5万元的机床,并由被告人马玉亭负责催收该笔货款。2013年12月至2014年9月,被告人马玉亭先后4次从青州迈特车轿有限公司收取该笔机床的部分货款共计人民币15万元,但未上交公司而是用于个人还债和家庭支出,时间长达一年八个月之久。

2016年5月9日,被告人马玉亭主动到山东省潍坊市公安局潍城分局火车站派出所投案,并如实供述自己的犯罪事实。归案后,被告人马玉亭已归还浙江海德曼智能装备股份有限公司人民币21.5万元,并取得谅解。

法院认为,被告人马玉亭利用职务上的便利,挪用资金归个人使用,数额较大,且超过三个月未还,其行为已构成挪用资金罪。公诉机关指控的罪名成立。被告人马玉亭实施犯罪后主动到公安机关投案,并如实供述自己的犯罪事实,应当认定有自首情节,依法可以从轻处罚。视其在庭审中自愿认罪,并已退赔给该公司经济损失,取得谅解等实际情况,可酌情从轻处罚。被告人马玉亭确有悔罪表现,本院决定对被告人予以从轻处罚,并适用缓刑。为维护社会治安,打击刑事犯罪。依照《中华人民共和国刑法》第二百七十二条第一款、第六十七条第一款、第七十二条第一款的规定,判决如下:

被告人马玉亭犯挪用资金罪,判处有期徒刑一年,缓刑一年六个月(缓刑考验期限,从判决确定之日起计算。缓刑考验期限内,必须按期接受社区矫正,服从社区矫正机构的监督和管理)。

实控人有无相关技术背景?

据科创板日报报道,目前,海德曼有一支由实控人领衔的7人核心技术团队。在招股书中,实控人高长泉被誉为“公司技术基石的奠基者”,带领技术团队成功获得过多项发明专利。

但记者梳理高长泉履历并未发现他有相关技术背景。工商管理专科毕业后,高长泉先在中学任教,后进入玉环县琉泰贸易公司,直到1995年,时年36岁的高长泉才进入海德曼,历任有限执行董事、总经理,于2015年升任董事长。

剩余6位核心技术人员履历则比较亮眼,均拥有工程师或高级工程师头衔,加入海德曼前都曾有行业工作经验,其中3人还曾在宁夏小巨人机床有限公司担任研发管理工作,该公司是马扎克的全资子公司。招股书显示,也是在2012年这三位核心技术员加入前后,海德曼成功研制出高端数控车床,由此开始高速发展。

记者还注意到,放眼海德曼67人的研发队伍,本科以上占比只有3成。相比之下,海天精工60%以上的在职员工中均有本科以上学历,如果就211人的研发团队而言,这个比例可能会更高。

考虑到整个行业核心技术员流动性大,地处人口不足50万的海岛小城玉环,海德曼未来在人才引进和留存上依然面临严峻考验。

未能达到“3+5”科创属性评价体系条件

据北京商报报道,为了更好地支持和鼓励“硬科技”企业在科创板上市,证监会近日发布了科创属性评价指标体系,其中包括3项常规指标和5项例外条款。经Wind统计,截至3月22日,市场上有近百家企业排队科创板,其中海德曼、迪威尔等多股未能达到“3+5”中的财务条件。

根据证监会发布的科创板科创属性评价指标体系,相关财务条件均在3项常规指标中所示,分别是“研发投入金额或研发投入占营业收入比例”、“发明专利”、“营业收入或营业收入复合增长率”,上述3项指标主要侧重反映企业的研发投入、成果产出及其对企业经营的实际影响,能够较为全面地衡量企业研发投入产出及科技含量。

就上述3项指标中的财务条件,记者统计发现,当下排队科创板IPO的企业中多家不满足指标。具体来看,3项常规指标中第一项为“最近三年研发投入占营业收入比例5%以上或最近三年研发投入金额累计在6000万元以上”,由于排队科创板的大多数企业尚未披露2019年年报,记者以2016-2018年为最近三年统计区间。

综合来看,迪威尔、海德曼、莱伯泰科、京源环保、路德环境等多股既不满足“最近三年研发投入占营业收入比例5%以上”,又不满足“最近三年研发投入金额累计在6000万元以上”,由此不满足3项常规指标中的第一项财务条件。针对相关问题,记者致电海德曼方面进行采访,不过始终未有人接听。

证监会指出,企业即使没有达到上述3项常规指标,但如果能够满足“形成核心技术和主营业务收入的发明专利(含国防专利)合计50项以上”等5项例外条款,仍鼓励符合科创板定位的相关企业申报科创板。