深交所创业板上市委员会定于8月20日召开2020年第18次上市委员会审议会议,审议浙江亿田智能厨电股份有限公司(以下简称亿田股份)的首发上市申请。

亿田股份此次拟发行不超过2666.67万股,拟募集资金7.83亿元,其中5.68亿元用于环保集成灶产业园项目,9503.10万元用于研发中心及信息化建设项目,1.20亿元用于补充流动资金,由财通证券担任保荐机构。

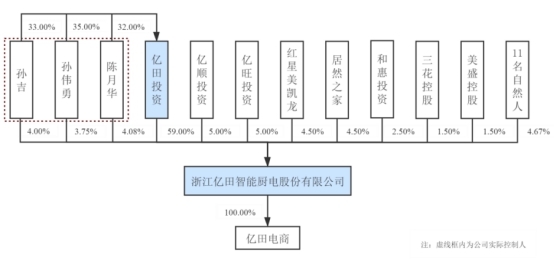

亿田股份主要从事集成灶等现代新型厨房电器产品的研发、生产和销售,控股股东亿田投资持有4720万股股份,占公司发行前总股本的59.00%。

招股书显示,亿田股份的实际控制人为孙伟勇、陈月华和孙吉。孙伟勇、陈月华系夫妻关系,孙吉系孙伟勇与陈月华之子,三人均为中国国籍,无永久境外居留权。孙伟勇、陈月华和孙吉合计直接持有公司11.83%股权,并通过亿田投资、亿顺投资、亿旺投资间接控制公司69.00%股权,合计控制公司80.83%股权。

另外,亿田股份的前十大股东中有不少知名公司,包括持股4.50%的居然之家和红星美凯龙,持股1.50%的三花智控(002050.SZ)控股股东三花控股集团和美盛文化(002699.SZ)的控股股东美盛控股集团。

2016年至2019年,公司营业收入分别为3.32亿元、4.79亿元、6.14亿元、6.55亿元,同期归属于母公司所有者的净利润为3645.99万元、4996.95万元、7622.21万元、9833.60万元。

上述同期,公司销售商品、提供劳务收到的现金分别为3.67亿元、6.20亿元、7.28亿元和7.01亿元,经营活动产生的现金流量净额分别为5051.59万元、1.59亿元、1.32亿元、1.06亿元。

2020年1—6月亿田股份增长放缓,实现营业收入2.61亿元,同比下降0.59%,实现归属于母公司所有者的净利润5509.92万元,同比增长97.82%,经营活动产生的现金流量净额4511.42万元。

公司1—9月的营业收入预计为4.78亿元—5.01亿元,较上年同期增长5%-10%;归属于母公司股东的净利润预计为9476.97万元—9872.03万元,较上年同期增长70.15%-77.25%。

2016年至2019年,亿田股份集成灶产品收入占主营业务收入的比例分别为76.07%、82.89%、87.56%和90.54%,产品集中度较高并且呈现逐年上升态势。北京中怡康时代市场研究有限公司的数据显示,2019年度亿田股份的集成灶产品市场占有率为6.30%。

但整个集成灶行业也面临市场饱和、产能过剩的隐患。目前行业内除了浙江美大、火星人、亿田股份等专业集成灶企业,老板电器、方太、华帝等专业厨电企业外,海尔、美的、海信、奥克斯等多品类家电企业都在成批涌入。但进入2019行业整体增速预期降低至30%左右,品牌竞争日趋激烈。

大部分集成灶企业都在加速快产能扩张,2018年末火星人二期工厂投产,年产能扩充至50万台;2019年1月,培恩电器年产30万台集成灶工厂投入使用;2019年三季报浙江美大披露了其新增110万台集成灶扩产项目进展;帅丰电器将上市募集资金用于年新增40万台集成灶产业化项目;2019年帅康年产20万台集成灶生产线竣工在即,后续三期项目也将上马。

在众多竞争对手环伺下,2016年至2019年,亿田股份的集成灶产品毛利率分别为43.97%、42.85%、40.48%和44.59%,而2016年至2019年,浙江美大等同行业可比公司的毛利率均值分别为51.91%、53.13%、53.99%和55.70%,各期超出亿田股份毛利率约10个百分点。

2016年至2019年,亿田股份销售费用随营业收入的增长呈逐年上升,销售费用分别为5620.67万元、6962.03万元、1.00亿元和1.04亿元,其中广告费分别为1877.01万元、2447.34万元、3813.74万元和3486.94万元,而对比同期公司净利润,亿田股份2016年到2018年广告费约为同期净利润的一半,2019年广告费约为净利润三分之一。

2016年至2019年,亿田股份的研发费用分别为1318.51万元、1890.54万元、2694.73万元和3140.42万元,均低于同期的广告费用。

2016年末、2017年末、2018年末和2019年末,亿田股份的货币资金余额分别为16,924.73万元、22,719.86万元、21,962.57万元和28,344.46万元,其中银行存款分别为14,023.89万元、18,347.05万元、16,172.43万元和24,192.79万元。可见亿田股份的资金流动性充足,但此次上市募资中,公司仍拟募资1.20亿元用于补充流动资金。

招股书显示,2016年至2019年末,亿田股份的负债合计2.43亿元、2.81亿元、3.48亿元和3.23亿元,整体呈现上升趋势。短期借款、应付票据、应付账款和预收款项四项合计占负债总额的比例分别为87.91%、86.83%、81.92%和77.18%。

亿田股份称,公司根据合同或者协议通过银行转账或者银行承兑汇票形式向供应商支付货款,随着公司产销规模逐年扩大,公司应付票据、应付账款也逐年增加。

2016年至2019年各期末,亿田股份的合并资产负债率分别为73.66%、66.52%、67.47%和53.04%,公司流动比率分别为0.92、1.03、0.92和1.29,速动比率分别为0.78、0.87、0.78和1.09。

亿田股份的资产负债率高于同行业公司,流动比率、速动比率低于同行业公司。2016年至2019年各期末,同行业公司的合并资产负债率均值分别为34.46%、43.50%、38.33%和38.90%,流动比率均值分别为2.63、1.74、1.85和1.79,速动比率均值分别为2.35、1.47、1.57和1.55。

2016年至2019年各期末,亿田股份的存货账面价值分别为3396.14万元、4693.31万元、4628.52万元和5491.42万元,持续攀升。同期公司存货周转率分别为6.17、6.87、7.89和7.17。

2016年至2019年各期末,亿田股份的应收账款余额分别为761.51万元、251.02万元、395.46万元和1081.01万元,同期公司的应收账款周转率分别为38.17、93.19、186.54和87.46。

值得关注的是,亿田股份此次上市募资5.68亿元建设环保集成灶产业园项目,实施地点是浙江省嵊州市经济开发区。该项目建成后预计新增集成灶产能15万套/年,平均下来,该项目每新增一套集成灶产能的建设成本约为3784.5元。

而同行业的帅丰电器同样位于绍兴嵊州,拟投资9.71亿元用于年新增40万台智能化高效节能集成灶产业化示范项目,该项目每新增一套集成灶产能的建设成本约为2427.5元,帅丰电器建设成本约为亿田股份的55%左右。

据媒体报道,2016年亿田股份的第五大供应商杭州烨茂贸易有限公司,公司对其采购额为413.99万元。不过烨茂贸易2016年才成立,当年便成为亿田股份的第五大供应商。另外亿田股份存在客户与供应商重合的情况,2018年至2019年亿田股份曾向供应商嵊州市弗兰卡电器有限公司、浙江金美太电器有限公司销售配件。

招股书披露,亿田股份共进行了3次股利分配,在2017年2月、5月和2018年11月进行了三次现金分红,分红金额分别为1600万元、1200万元和5000万元,合计分红7800万元。

集成灶企业冲刺上市典型家族式企业

亿田股份主要从事集成灶等现代新型厨房电器产品的研发、生产和销售,是国内较早从事生产和销售自主品牌侧吸下排式集成灶的企业之一。

公司成立于2003年,控股股东为亿田投资,持有4720万股股份,占公司发行前总股本的59.00%。

招股书显示,亿田股份的实际控制人为孙伟勇、陈月华和孙吉。孙伟勇、陈月华系夫妻关系,孙吉系孙伟勇与陈月华之子。三人合计直接持有公司11.83%股权,并通过亿田投资、亿顺投资、亿旺投资间接控制公司69.00%股权,合计控制公司80.83%股权。

其中,孙伟勇担任公司董事长,陈月华担任公司董事、总经理,孙吉担任公司董事,上述三人均为中国国籍,无永久境外居留权。

另外,亿田股份的股东名单中出现了不少知名公司。2018年11月9日,亿田投资与居然之家签订股权转让协议,将其持有的360万股转让给居然之家,转让价格为6300万元;2018年11月19日,亿田投资与红星美凯龙签订股权转让协议,将其持有的360万股转让给红星美凯龙,转让价格为6300万元。

在亿田股份的前十大股东中,还包含三花控股集团、美盛控股集团,三花控股集团即是三花智控(002050.SZ)的控股股东,美盛控股集团则是美盛文化(002699.SZ)的控股股东。

2019年营业收入增长明显放缓

2016年至2019年,公司营业收入分别为3.32亿元、4.79亿元、6.14亿元、6.55亿元,同期归属于母公司所有者的净利润为3645.99万元、4996.95万元、7622.21万元、9833.60万元。

上述同期,公司销售商品、提供劳务收到的现金分别为3.67亿元、6.20亿元、7.28亿元和7.01亿元,经营活动产生的现金流量净额分别为5051.59万元、1.59亿元、1.32亿元、1.06亿元。

2020年1-6月,公司实现营业收入2.61亿元,同比下降0.59%,实现归属于母公司所有者的净利润5509.92万元,同比增长97.82%,经营活动产生的现金流量净额4511.42万元。

2020年1-9月,公司营业收入预计为4.78亿元—5.01亿元,较上年同期增长5%-10%;归属于母公司股东的净利润预计为9476.97万元—9872.03万元,较上年同期增长70.15%-77.25%。

过于依赖单一产品

2016年至2019年,亿田股份集成灶产品收入占主营业务收入的比例分别为76.07%、82.89%、87.56%和90.54%,产品集中度较高并且呈现逐年上升态势。

招股书披露,我国集成灶企业主要集中在长三角和珠三角两大区域,其中,长三角主要以浙江嵊州、海宁为主,代表企业有老板电器、浙江美大、火星人、帅丰电器、方太厨具、亿田股份等;珠三角主要以广东中山和顺德为主,代表企业有华帝股份、樱雪厨电、万和电气等等。

北京中怡康时代市场研究有限公司的数据显示,2019年我国集成灶产品的零售量为210万台,2019年度亿田股份集成灶销量为13.23万台,据此计算,2019年度公司集成灶产品市场占有率为6.30%。

亿田股份称,受益于中高端集成灶产品销售占比逐年提高,公司集成灶单价也同比上升,由2016年的3428.48元/台增至2019年的4419.05元/台。

然而,事实上,亿田股份标榜的高端集成灶与实际情况或许存在差异。以蒸箱一体集成灶为例,天猫数据显示,亿田股份售价9460元,而方太售价19800元、华帝售价11599元、老板售价12158万元,均高于亿田股份。与方太、华帝等8家同行蒸箱一体集成灶平均值16399.5元相比,亿田股份售价低了近7000元。

主打产品毛利率低于同行10个百分点

2016年至2019年,亿田股份的集成灶产品毛利率分别为43.97%、42.85%、40.48%和44.59%,波动明显。

而2016年至2019年,浙江美大等同行业可比公司的毛利率均值分别为51.91%、53.13%、53.99%和55.70%,各期超出亿田股份毛利率约10个百分点。

亿田股份称,公司集成灶产品毛利率波动趋势与浙江美大一致,毛利率低于浙江美大主要受生产规模、品牌溢价等因素影响。

另外,公司集成灶产品单位售价与帅丰电器接近,而单位成本高于帅丰电器,导致公司毛利率相对较低。火星人厨具单位售价高于公司主要原因系火星人厨具电商直营渠道销售占比较高,电商直营渠道由于直接面对终端消费者,销售单价相对较高,导致火星人厨具毛利率高于公司。

市场趋于饱和 存产能过剩之忧

据《每日财报》报道,2015年国内集成灶产业开始崛起,当年市场规模达到49亿元。截至2019年10月,集成灶市场规模突破169亿元,翻了3倍有余。

较高的利润空间和成长潜力值刺激着大量资本涌入这一市场,除了浙江美大、火星人、亿田股份等专业集成灶企业,老板电器、方太、华帝等专业厨电企业外,海尔、美的、海信、奥克斯等多品类家电企业都在成批涌入;此外,在嵊州、海宁、顺德等区域还驻扎着众多小企业,无不希望能够分一杯集成灶的羹。

但疯狂扩张之后,行业拐点已现。2018年集成灶零售额同比增长44%,进入2019年,受内外部经济扰动因素影响,行业整体增速预期降低至30%左右,伴随着房地产调控不断的蔓延加剧,加之激烈的品牌竞争,专业集成灶企业是否还能维持高毛利、高增长的态势,也需打个问号。

目前行业内公司都在加快产能扩张,2018年末火星人二期工厂投产,年产能扩充至50万台;2019年1月,培恩电器年产30万台集成灶工厂投入使用;在2019年三季报中,浙江美大披露了其新增110万台集成灶扩产项目进展;帅丰电器招股书表示,募集资金将主要用于年新增40万台集成灶产业化项目;2019年,帅康年产20万台集成灶生产线竣工在即,后续三期项目也将上马。

一旦集成灶行业产能过剩,则面临库存高启,产品降价,行业洗牌的局面。目前,市场上已经挤入林林总总300余品牌,在行业扩容有限,赛道竞争加剧,品牌和渠道优势并不突出的情况下,亿田股份上市能够带给全体股东的核心价值是什么?

重销售轻研发2019年广告费相当于净利润三分之一

2016年至2019年,亿田股份销售费用随营业收入的增长呈逐年上升,销售费用分别为5620.67万元、6962.03万元、1.00亿元和1.04亿元,销售费用率分别为16.93%、14.53%、16.28%和15.94%。

公司销售费用主要为职工薪酬和广告费,其中广告费分别为1877.01万元、2447.34万元、3813.74万元和3486.94万元,同期公司净利润分别为3645.99万元、4996.95万元、7622.21万元、9833.60万元。

可见2016年到2018年,亿田股份广告费约为同期净利润的一半,2019年广告费约为净利润三分之一。

2016年至2019年,亿田股份的研发费用分别为1318.51万元、1890.54万元、2694.73万元和3140.42万元,均低于同期的广告费用,研发费用率分别为3.97%、3.94%、4.39%和4.79%。

2019年末银行存款超2亿元

2016年末、2017年末、2018年末和2019年末,亿田股份的货币资金余额分别为16,924.73万元、22,719.86万元、21,962.57万元和28,344.46万元,占流动资产的比例分别为75.36%、78.20%、75.33%和76.99%。

公司货币资金主要由银行存款构成,上述同期银行存款分别为14,023.89万元、18,347.05万元、16,172.43万元和24,192.79万元。

从各项数据来看,公司资金流动性充足,但此次上市募资中,亿田股份仍拟募资1.20亿元用于补充流动资金。

亿田股份称,公司未来拟进一步扩大经营规模、提升综合实力,在原材料采购、研发支出、职工薪酬、营销网络建设等方面的资金需求将持续提高。目前公司融资渠道较为单一,融资金额也较为有限。因此,本次募集资金部分用于补充流动资金,有利于增强公司的资金实力,保障生产经营活动的顺利开展。

2019年资产负债率明显下降 但仍高于同行

招股书显示,2016年至2019年末,亿田股份的负债合计2.43亿元、2.81亿元、3.48亿元和3.23亿元,整体呈现上升趋势。公司负债主要包括短期借款、应付票据、应付账款和预收款项,四项合计占负债总额的比例分别为87.91%、86.83%、81.92%和77.18%。

亿田股份称,公司根据合同或者协议通过银行转账或者银行承兑汇票形式向供应商支付货款,随着公司产销规模逐年扩大,公司应付票据及应付账款合计金额亦逐年增加。

2016年至2019年各期末,亿田股份的合并资产负债率分别为73.66%、66.52%、67.47%和53.04%,2019年资产负债率明显下降。公司流动比率分别为0.92、1.03、0.92和1.29,速动比率分别为0.78、0.87、0.78和1.09。

不过,亿田股份的资产负债率仍高于同行业公司,流动比率、速动比率低于同行业公司。2016年至2019年各期末,同行业公司的合并资产负债率均值分别为34.46%、43.50%、38.33%和38.90%,流动比率均值分别为2.63、1.74、1.85和1.79,速动比率均值分别为2.35、1.47、1.57和1.55。

存货持续攀升

2016年末、2017年末、2018年末和2019年末,亿田股份的存货账面价值分别为3396.14万元、4693.31万元、4628.52万元和5491.42万元,占流动资产的比例分别为15.12%、16.15%、15.88%和14.92%。

亿田股份的存货主要由原材料、库存商品和自制半成品构成,2016年至2019年,公司存货周转率分别为6.17、6.87、7.89和7.17。

2019年应收账款上升较快

2016年末、2017年末、2018年末和2019年末,亿田股份的应收账款余额分别为761.51万元、251.02万元、395.46万元和1081.01万元,占营业收入的比例分别为2.29%、0.52%、0.64%和1.65%。同期公司的应收账款周转率分别为38.17、93.19、186.54和87.46。

亿田股份称,2016年至2018年公司应收账款占营业收入比例总体处于较低水平。2019年末应收账款余额占营业收入比例相对较大,主要系2019年末应收北京京东世纪贸易有限公司852.72万元,主要系公司期末应收与京东电商平台已结算但尚未收到的货款。

2017年至2019年,公司账龄在1年以上的逾期应收账款余额分别为8.10万元、2.60万元和2.12万元。

募投项目单位建设成本超同行

公司拟募资5.68亿元建设环保集成灶产业园项目,实施地点位于浙江省嵊州市经济开发区。该项目建成后预计新增集成灶产能15万套/年,即该项目每新增一套集成灶产能的建设成本约为3784.5元。

而同行业的帅丰电器同样位于绍兴嵊州,拟投资9.71亿元用于年新增40万台智能化高效节能集成灶产业化示范项目,即该项目每新增一套集成灶产能的建设成本约为2427.5元。帅丰电器建设成本约为亿田股份的55%左右。

导致单位建设成本出现较大差异,或是因为亿田股份设备购置费占比较高。根据两家公司的招股书,亿田股份的设备购置费预算为29,322万元,占建设投资总额的54.96%;而帅丰电器的设备购置费为43,355万元,占项目总投资的44.65%,比亿田股份低10个百分点。

亿田股份招股书

帅丰电器招股书

供应商和客户重合

据壹财信报道,亿田股份还存在与新成立供应商合作,且供应商与客户重合的情形。

据招股书,亿田股份2016年的第五大供应商为杭州烨茂贸易有限公司(下称"烨茂贸易"),采购额为413.99万元。

公开信息显示,烨茂贸易成立于2016年3月7日,注册资本为100万元,经营范围为批发零售钢材、有色金属、五金制品、不锈钢材料、家居用品、日用百货,由吴夏莲持股90%、陈伟伟持股10%,即烨茂贸易成立当年便成为亿田股份的第五大供应商。

值得关注的是,报告期内,亿田股份存在客户与供应商重合的情况。

据招股书,2018年至2019年,亿田股份曾向供应商嵊州市弗兰卡电器有限公司(下称"弗兰卡电器")、浙江金美太电器有限公司销售配件,并且解释称,此举是为了确保产品质量稳定和管理效率的考虑,才将供应商生产所需的配件销售给该等供应商。

大额支出去向不明

据《证券市场红周刊》报道,亿田股份2017年向前五大供应商采购金额为8827.51万元,占采购总额的比重为28.03%,故合理推算出采购总额为3.15亿元,考虑到当年16%的增值税税率(注:自2018年5月起增值税税率由17%下调至16%,)按月平均计算收入后,估算出其含税采购金额达3.66亿元。根据财务勾稽关系,该部分采购金额应体现为相关现金流的流出及经营性债务的增减。

进一步来看,亿田股份合并现金流量表中,2017年“购买商品、接受劳务支付的现金”金额为3.66亿元,当期支付但不属于本期采购支付现金的预付款项减少额289.27万元,因此与当期采购相关的现金支出为3.69亿元。与含税采购金额3.66亿元相勾稽,仅比含税采购金额多出了257.71万元,这也就意味着本期的采购近乎都以现金方式支付,那么本期的经营性债务理应不会发生较大变化,然而果真如此吗?

事实上,亿田股份2018年末应付票据金额为1.13亿元、应付账款金额为5923.14万元,二者合计达1.72亿元,较上年同期二者的合计金额1.56亿元新增了1589.35万元。本期亿田股份的现金流出金额与含税采购金额大体相同,那么其又如何新增了上千万元的债务呢?

同样的逻辑分析其2017年数据,仍发现存在数千万的新增债务不知从何而来。具体来看,2017年其向前五大供应商采购金额达6986.97万元,占比27.50%,同时考虑到当年适用于17%的增值税税率,估算出其含税采购金额达2.97亿元,同期“购买商品,接受劳务支付的现金”的金额2.77亿元,剔除当期预付账款的增加额811.28万元的影响,与含税采购金额相较少了2791.37万元,这也将导致当期经营性债务的增加。

2017年末,亿田股份应付票据金额为7753.88万元,应付账款金额为7830.02万元,二者合计金额达1.56亿元,较上年同期二者合计金额1.06亿元,多出了4938.55万元。这比理论应增加额2791.37万元多出了2147.18万元。同样地,这也意味着亿田股份莫名多出了数千万元的债务。

综上来看,亿田股份连续两年来都存在数千万元债务不知从何而来?当然,企业不会莫名其妙虚增自家负债,因此,如果说其负债数据无误,那么问题就出现在现金流上,也就是说该公司有数千万元的现金支出超过了其披露的采购金额。

分红三次合计7800万元

报告期内,公司共进行了3次股利分配,具体情况如下:

根据2017年2月15日召开的亿田有限股东会决议,按公司股东的持股比例,分配现金股利1600万元。

根据2017年5月25日召开的亿田有限股东会决议,按公司股东的持股比例,分配现金股利1200万元。

根据2018年11月8日召开的亿田股份2018年第二次临时股东大会决议,按公司股东的持股比例,亿田股份分配现金股利5000万元。

截至2020年8月13日,上述利润分配事项均已实施完毕。