编者按:北京盈建科软件股份有限公司(以下简称“盈建科”)将于8月26日首发上会,公司此次拟于深交所创业板上市,发行股数不超过1413万股,占发行后总股本的25.01%,保荐机构为东北证券股份有限公司。盈建科此次拟募集资金2.80亿元,其中,1.09亿元用于建筑信息模型(BIM)自主平台软件系统研发项目,6989.34万元用于桥梁设计软件继续研发项目,3193.38万元用于技术研究中心建设项目,3431.88万元用于营销及服务网络扩建项目,3500.00万元用于补充营运资金。

盈建科募资增8075.53万元。盈建科共报送过6版申报稿,其中,2017年4月17日、2018年1月19日报送申报稿中,募资金额均为19905.99万元;2019年3月6日、2019年8月16日、2020年6月22日、2020年8月19日报送申报稿中募资金额均为27981.52万元。

从募投项目来看,后面四版申报稿中,增加了“技术研究中心建设项目”、“补充营运资金”两个募投项目,所需募资金额分别为3193.38万元、3500.00万元。

2014年至2019年,盈建科营业收入分别为4308.00万元、5937.93万元、8029.43万元、1.09亿元、1.39亿元、1.72亿元;销售商品、提供劳务收到的现金分别为4884.87万元、5547.24万元、7949.43万元、1.29亿元、1.51亿元、1.89亿元。

2014年至2019年,盈建科归属于发行人股东的净利润分别为1308.91万元、1723.72万元、2596.33万元、3813.58万元、5176.15万元、6588.15万元;经营活动产生的现金流量净额分别为1366.47万元、828.98万元、1847.08万元、4747.56万元、4968.71万元、7224.40万元。

中国经济网记者查阅盈建科6版招股书发现,盈建科2015年、2016年多项财务数据在2017年、2018年招股书中存在差异;其中,2015年、2016年净利润分别相差592.46万元、92.65万元;经营活动产生的现金流量净额分别相差974.62万元、555.48万元。

2014年至2019年,盈建科资产总计分别为3568.26万元、7432.11万元、1.05亿元、1.40亿元、1.73亿元、2.20亿元;负债总计分别为869.65万元、1416.55万元、2805.08万元、2504.63万元、2679.96万元、3329.45万元。

2014年至2019年,盈建科应收账款余额分别为399.72万元、1760.66万元、3201.46万元、2969.88万元、4124.83万元、4334.12万元;占营业收入的比例分别为9.28%、29.65%、39.87%、27.46%、29.62%、25.25%。

2014年至2019年,盈建科应收账款账面价值分别为378.71万元、1669.76万元、3014.85万元、2787.63万元、3867.87万元、3951.67万元;占流动资产的比例分别为18.31%、29.71%、29.98%、20.79%、22.91%、18.22%。

2014年至2019年,盈建科应收账款周转率分别为13.37次、5.80次、3.24次、3.52次、3.93次、4.06次;行业均值分别为17.03次、10.70次、11.38次、10.31次、7.57次、6.62次。

2014年至2019年,盈建科综合毛利率分别为93.96%、99.00%、98.71%、98.95%、99.14%、99.24%;其中,主营业务毛利率分别为93.96%、99.00%、98.76%、98.99%、99.18%、99.30%。

2014年至2019年,盈建科同行业可比公司毛利率均值分别为89.74%、91.98%、90.45%、90.69%、89.67%、86.26%。

2014年至2019年,盈建科员工人数分别为115人、141人、167人、178人、183人、176人;2016年至2019年,研发人员人数分别为53人、62人、63人、67人;行业区间分别为79-1691人、100-2003人、82-2402人、145-2749人。

2016年至2019年,盈建科研发人员薪酬分别为21.99万元、28.68万元、33.56万元、39.94万元;行业平均值分别为14.98万元、19.52万元、21.46万元、24.75万元。

2017年至2019年,盈建科人均研发人员创收分别为175.18万元、221.07万元、256.17万元;行业区间分别为39.07- 116.81万元、56.93-119.13万元、95.53-126.01万元。

报告期内,公司收入主要来源于YJK建筑结构设计软件系统的四个基础功能模块、盈建科钢结构施工图设计软件及盈建科装配式结构设计软件,上述软件各期实现收入占当期软件销售收入的比例分别为88.37%、90.07%、84.65%。

2014年至2019年,盈建科研发投入分别为835.45万元、1161.38万元、1320.16万元、1758.21万元、2168.76万元、2764.76万元;占当期营业收入的比例分别为19.39%、19.56%、16.44%、16.19%、15.57%、16.11%。

2015年至2019年,盈建科同行业可比公司研发费用率均值分别为26.71%、28.42%、18.91%、23.54%、24.39%。

招股书显示,盈建科2015年3月至2019年2月共进行5次股利分配,其中,4次为现金红利,合计7146.01万元;此外,2017年12月,因会计政策变更导致公司2014年、2015年超额分配利润合计810.17万元,全体股东退回。据此计算,盈建科四年共现金分红6335.84万元。

招股书显示,盈建科共存在三项诉讼事项,其中两项公司为原告,一项公司为被告。公司作为被告的诉讼事项为,2017年12月22日,北京知识产权法院对建研科技、构力科技诉公司计算机软件著作权纠纷一案立案。2018年1月31日,经协商和解后,建研科技、构力科技向法院申请撤诉,北京知识产权法院于2018年2月7日作出裁定,同意其撤诉。

招股书显示,盈建科由陈岱林等21人共同出资设立,2014年7月变更为股份公司。信息显示,陈岱林曾任建研科技副总裁,另有5名董事、监事、核心人员均曾在建研科技任职。其中,任卫教曾任建研科技软件所结构软件综合研究室主任;梁博曾任建研科技研发工程师;李保盛曾任建研科技销售员、经理;王贤磊曾任建研科技研发工程师;董智力曾任建研科技施工软件事业部工程师。

据国际金融报,虽然陈岱林离开建研科技后自立门户,但建研科技并不这么认为。就在盈建科IPO排队之际,陈岱林的前东家找上门来。建研科技及其控股子公司构力科技,以被侵害计算机软件著作权为由,将盈建科告上法院。2017年12月22日,北京知识产权法院对此立案,该案件涉及金额约4965万元,是盈建科2016年归母净利润的1.98倍。

2018年1月31日,建研科技及其控股子公司撤诉,并承担案件受理费14.5万元。盈建科在2019年3月6日报送的申报稿中,仅用“经协商”三字,解释撤诉原因。关于撤诉原因以及协商内容,三方均语焉不详。

证监会2019年6月14日发布反馈意见显示,2011年7月,发行人采用溢价及平价两种方式增资,其中12名新增自然人股东以1元每注册资本增资。证监会反馈意见要求盈建科说明2011年7月平价增资发行人的12名股东在发行人的任职情况或主要从业经历,是否存在利益输送情形等问题。

据时代周报,盈建科于2014年12月在新三板挂牌,其间进行了两次增发,然而前后两次增发时间相隔不久,增发价格却差异巨大。招股书显示,第一次增发时间为2015年7月,发行价格22.8元/股,发行股票数量96万股;第二次增发时间为2016年4月,发行价格下降到9.2元/股,发行股票数量67.5万股。2016年的发行价格比2015年下降了59.65%,而两次增发仅相隔9个月。值得注意的是,2016年的业绩相对2015年增长较多,发行价格理应更高。

该公司2016年实施的增发中,多个发行对象为盈建科的实控人和高管。而2015年的发行对象,从招股书等公开信息中并未查到与盈建科存在联系,应为外部投资者。多个迹象表明,盈建科向实控人和高管发行股票的价格明显低于市场价,其中是否涉嫌利益输送?

据证券市场红周刊,盈建科的招股说明书仅披露了前五大供应商采购金额及其占营业成本的比例,并未披露占所有采购金额的比例,且其每年的采购金额都非常小,2019年向前五大供应商采购的金额仅为40.35万元。与此同时,在其2019年的现金流量表中,公司“购买商品、接受劳务支付的现金”也非常少,仅为39.52万元,而2019年的预付款项为451.21万元,比2018年新增了285.87万元,若剔除当年预付款项新增的285.87万元影响,则2019年与采购相关的现金支出就变成了-246.35万元,现金支出为何变为负数,如此的情况是令人不解的。

中国经济网就相关问题采访盈建科,公司回复采访邮件表示,目前公司处于静默期,暂不接受采访。

主营建筑结构设计软件的开发、销售及相关技术服务

盈建科主营业务为建筑结构设计软件的开发、销售及相关技术服务,是一家专业为建筑设计行业提供覆盖建模、计算、设计、出图全设计流程综合解决方案的高新技术企业。

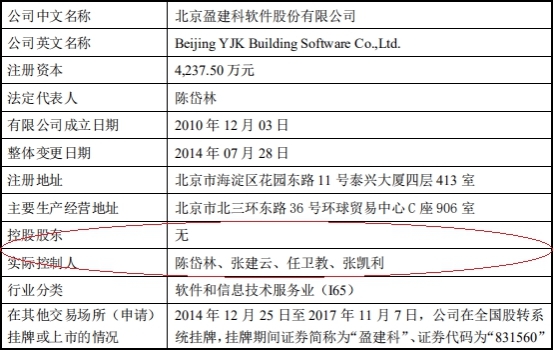

盈建科无控股股东,陈岱林、张建云、任卫教、张凯利四人分别持有公司22.38%、20.54%、8.72%、8.72%的股份,为公司的一致行动人及共同实际控制人。陈岱林、张建云、任卫教、张凯利四人均为中国国籍,无境外永久居留权。

盈建科2020年8月19日申报稿显示,公司此次拟于深交所创业板上市,发行股数不超过1413万股,占发行后总股本的25.01%,保荐机构为东北证券股份有限公司。盈建科此次拟募集资金2.80亿元,所募集的资金(扣除发行费用后)将主要用于下列项目的投资建设:

1.建筑信息模型(BIM)自主平台软件系统研发项目,投资额度1.09亿元,募集资金1.09亿元;2.桥梁设计软件继续研发项目,投资额度6989.34万元,募集资金6989.34万元;3.技术研究中心建设项目,投资额度3193.38万元,募集资金3193.38万元;4.营销及服务网络扩建项目,投资额度3431.88万元,募集资金3431.88万元;5.补充营运资金,投资额度3500.00万元,募集资金3500.00万元。

盈建科募资增8075.53万元。盈建科共报送过6版申报稿,其中,2017年4月17日、2018年1月19日报送申报稿中,募资金额均为19905.99万元;2019年3月6日、2019年8月16日、2020年6月22日、2020年8月19日报送申报稿中募资金额均为27981.52万元。

从募投项目来看,后面四版申报稿中,增加了“技术研究中心建设项目”、“补充营运资金”两个募投项目,所需募资金额分别为3193.38万元、3500.00万元。

2019年营业收入1.72亿元 净利润6588.15万元

2014年至2019年,盈建科营业收入分别为4308.00万元、5937.93万元、8029.43万元、1.09亿元、1.39亿元、1.72亿元;销售商品、提供劳务收到的现金分别为4884.87万元、5547.24万元、7949.43万元、1.29亿元、1.51亿元、1.89亿元。

2014年至2019年,盈建科归属于发行人股东的净利润分别为1308.91万元、1723.72万元、2596.33万元、3813.58万元、5176.15万元、6588.15万元;经营活动产生的现金流量净额分别为1366.47万元、828.98万元、1847.08万元、4747.56万元、4968.71万元、7224.40万元。

两版招股书2015年、2016年数据存差异

中国经济网记者查阅盈建科6版招股书发现,盈建科2015年、2016年多项财务数据在2017年、2018年招股书中存在差异;其中,2015年、2016年净利润分别相差592.46万元、92.65万元;经营活动产生的现金流量净额分别相差974.62万元、555.48万元。

2015年、2016年营业利润:2017年4月17日招股书分别为1279.24万元、1852.19万元;2018年1月19日招股书分别为761.94万元、1985.97万元;分别相差517.3万元、133.78万元;

2015年、2016年利润总额:2017年4月17日招股书分别为2221.25万元、2827.83万元;2018年1月19日招股书分别为1707.47万元、2959.85万元;分别相差513.78万元、132.02万元;

2015年、2016年净利润:2017年4月17日招股书分别为2316.18万元、2503.32万元;2018年1月19日招股书分别为1723.72万元、2595.97万元;分别相差592.46万元、92.65万元;

2015年、2016年归属于发行人股东的净利润:2017年4月17日招股书分别为2316.18万元、2503.69万元;2018年1月19日招股书分别为1723.72万元、2596.33万元;分别相差592.46万元、92.64万元;

2015年、2016年扣非后归属于发行人股东的净利润:2017年4月17日招股书分别为2246.26万元、2481.05万元;2018年1月19日招股书分别为1653.80万元、2575.33万元;分别相差592.46万元、94.28万元;

2015年、2016年经营活动产生的现金流量净额:2017年4月17日招股书分别为1803.60万元、2402.56万元;2018年1月19日招股书分别为828.98万元、1847.08万元;分别相差974.62万元、555.48万元。

2019年总资产2.20亿元 总负债3329.45万元

2014年至2019年,盈建科资产总计分别为3568.26万元、7432.11万元、1.05亿元、1.40亿元、1.73亿元、2.20亿元;其中,流动资产分别为2068.22万元、6874.50万元、1.01亿元、1.34亿元、1.69亿元、2.17亿元;非流动资产分别为1500.04万元、557.61万元、472.95万元、578.70万元、464.51万元、350.80万元。

2014年至2019年,盈建科负债总计分别为869.65万元、1416.55万元、2805.08万元、2504.63万元、2679.96万元、3329.45万元;其中,流动负债分别为855.65万元、1416.55万元、2805.08万元、2504.63万元、2679.96万元、3329.45万元。

2019年应收账款余额4334.12万元

2014年至2019年,盈建科应收账款余额分别为399.72万元、1760.66万元、3201.46万元、2969.88万元、4124.83万元、4334.12万元;占营业收入的比例分别为9.28%、29.65%、39.87%、27.46%、29.62%、25.25%。

2014年至2019年,盈建科应收账款账面价值分别为378.71万元、1669.76万元、3014.85万元、2787.63万元、3867.87万元、3951.67万元;占流动资产的比例分别为18.31%、29.71%、29.98%、20.79%、22.91%、18.22%。

2014年至2019年,盈建科应收账款周转率分别为13.37次、5.80次、3.24次、3.52次、3.93次、4.06次;行业均值分别为17.03次、10.70次、11.38次、10.31次、7.57次、6.62次。

2019年综合毛利率99.24%

2014年至2019年,盈建科综合毛利率分别为93.96%、99.00%、98.71%、98.95%、99.14%、99.24%;其中,主营业务毛利率分别为93.96%、99.00%、98.76%、98.99%、99.18%、99.30%。

2014年至2019年,盈建科同行业可比公司毛利率均值分别为89.74%、91.98%、90.45%、90.69%、89.67%、86.26%。

员工人数减少 2019年共176人

2014年至2019年,盈建科员工人数分别为115人、141人、167人、178人、183人、176人。

盈建科主营业务为建筑结构设计软件的开发、销售及相关技术服务。2016年至2019年,研发人员人数分别为53人、62人、63人、67人;行业区间分别为79-1691人、100-2003人、82-2402人、145-2749人。

2016年至2019年,盈建科研发人员薪酬分别为21.99万元、28.68万元、33.56万元、39.94万元;行业平均值分别为14.98万元、19.52万元、21.46万元、24.75万元。

2017年至2019年,盈建科人均研发人员创收分别为175.18万元、221.07万元、256.17万元;行业区间分别为39.07- 116.81万元、56.93-119.13万元、95.53-126.01万元。

盈建科表示,报告期内,公司聚焦于主业,研发投入主要集中于结构设计软件产品各主要功能模块的丰富及完善,研发集中度高。报告期内,公司收入主要来源于YJK建筑结构设计软件系统的四个基础功能模块、盈建科钢结构施工图设计软件及盈建科装配式结构设计软件,上述软件各期实现收入占当期软件销售收入的比例分别为88.37%、90.07%、84.65%。

2019年研发费用率16.11%

2014年至2019年,盈建科研发投入分别为835.45万元、1161.38万元、1320.16万元、1758.21万元、2168.76万元、2764.76万元;占当期营业收入的比例分别为19.39%、19.56%、16.44%、16.19%、15.57%、16.11%。

2015年至2019年,盈建科同行业可比公司研发费用率均值分别为26.71%、28.42%、18.91%、23.54%、24.39%。

2015至2019年,盈建科研发投入中,职工薪酬分别为1002.32万元、1275.70万元、1694.47万元、2105.66万元、2666.04万元;占比分别为86.31%、96.63%、96.38%、97.09%、96.43%。

四年5次股利分配

招股书显示,盈建科2015年3月至2019年2月共进行5次股利分配,其中,4次为现金红利,合计7146.01万元;此外,2017年12月,因会计政策变更导致公司2014年、2015年超额分配利润合计810.17万元,全体股东退回。据此计算,盈建科四年共现金分红6335.84万元。

2015年3月8日,公司召开的2014年度股东大会审议通过公司2014年度权益分派方案:以公司现有总股1530.00万股为基数,向全体股东每10股送红股3股,派3.5元人民币现金。上述股利已经分配完毕。现金分红总额535.50万元。

2015年7月23日,公司召开2015年第二次临时股东大会,审议通过公司2015年半年度权益分派方案:以公司现有总股2085.00万股为基数,以资本公积金向全体股东每10股转增10股。上述股利已经分配完毕。

2016年4月16日,公司召开2015年年度股东大会,审议通过了《2015年度利润分配方案》,公司以截至2015年12月31日总股本4237.50万股为基数,以未分配利润向公司全体股东每10股派4.9元现金红利(含税)。上述股利已经分配完毕。现金分红总额2076.38万元。

2017年4月6日,公司召开2016年年度股东大会,审议通过了《2016年度利润分配方案》,根据公司经营发展的实际需要,公司2016年度实现的利润不进行分配。

2017年12月,因会计政策变更导致公司2014年度、2015年度分别超额分配利润285.14万元、525.03万元,合计810.17万元。截至2017年12月26日,公司已收到全体股东退回超额分配利润款810.17万元,上述事项已经致同会计师事务所于2018年1月3日出具致同专字(2018)第350ZA0004号复核报告予以确认。2019年11月,容诚会计师事务所对此进行了复核,并出具了《关于北京盈建科软件股份有限公司因会计政策变更追溯调整净资产等专项报告的复核报告》(会专字[2019]7970号)。

2018年4月4日,公司召开2017年年度股东大会,审议通过了《2017 年度利润分配方案》,公司以截至2017年12月31日总股本4237.50万股为基数,向全体股东每10股派送现金红利4.70元(含税)。上述股利已经分配完毕。现金分红总额1991.63万元。

2019年2月14日,公司召开2018年年度股东大会,审议通过了《2018年度利润分配方案》,公司以截至2018年12月31日的总股本4237.50万股为基数,向全体股东每10股派送现金红利6.00元(含税)。上述股利已经分配完毕。现金分红总额2542.50万元。

2020年4月28日,公司召开2019年度股东大会,审议通过了《2019年度利润分配方案》,结合公司经营发展的实际需要,2019年度实现的利润不进行分配。

建研科技诉公司侵权 一个月后申请撤诉

招股书显示,盈建科共存在三项诉讼事项,其中两项公司为原告,一项公司为被告。

2017年11月30日,盈建科作为原告向北京知识产权法院提起诉讼,要求众骋鼎鑫向发行人支付产品许可费共计14.20万元及逾期付款的利息。截至2018年1月15日,盈建科收到众骋鼎鑫支付的许可费合计14.20万元,为此,盈建科向北京知识产权法院申请撤销本次诉讼,并于2018年1月22日办理完成撤诉手续,收到北京知识产权法院出具的准予撤诉的《民事裁定书》((2017)京73民初1960号)。

2017年11月30日,公司向北京知识产权法院提起诉讼,要求仁德振华向公司支付产品许可费5.40万元及逾期付款的利息。2018年3月6日,北京知识产权法院出具“(2017)京73民初1961号”《民事判决书》,判定仁德振华自判决生效之日起十日内向公司支付合同款5.40万元,并按照中国人民银行同期贷款利率向公司支付自2016年9月19日至实际给付合同款之日止的利息。仁德振华在法定上诉期限内未提起上诉,该民事判决书已经发生法律效力。截至本招股说明书签署日,仁德振华尚未执行该判决。

公司作为被告的诉讼事项为,2017年12月22日,北京知识产权法院对建研科技、构力科技诉公司计算机软件著作权纠纷一案立案。2018年1月31日,经协商和解后,建研科技、构力科技向法院申请撤诉,北京知识产权法院于2018年2月7日作出裁定,同意其撤诉。

建研科技、构力科技认为,盈建科成立之后,仅用九个月时间便向市场发布了与 PKPM 软件的功能、操作界面、输出结果格式均高度相似的YJK软件;PKPM 软件为规模庞大的系统软件,系由建研科技(及其前身建研院建筑结构研究所)花费了二十多年的时间,根据行业经验不断地完善、研发而成。据此建研科技、构力科技推测,YJK 软件事实上抄袭了PKPM软件。

建研科技、构力科技委托鉴定机构对YJK软件V2012 1.3.0.1版本、V2016 1.8.2.2版本YJK-A模块部分目标代码和PKPM软件上部结构计算模块核心部分(即混凝土构件库)源代码编译生成的目标代码的相似性进行了鉴定,鉴定结论显示,YJK软件V2012 1.3.0.1版本与 PKPM 软件上部结构计算模块核心部分代码相比,“发现115个过程实质相同,9个过程部分相同,共约40484行汇编代码”;YJK软件V2016 1.8.2.2版本与PKPM软件上部结构计算模块核心部分代码相比,“发现111个过程实质相同,12个过程部分相同,共约40136行汇编代码”。

而这些相似代码又是该类软件运行中起基础性作用的、必不可少的核心代码,因此建研科技、构力科技认为公司侵害PKPM软件著作权的可能性很大,对双方软件构成实质性相似的进一步确认需要对双方源代码进行比对鉴定。

多名董事、监事、核心人员曾在建研科技任职

招股书显示,盈建科有限成立于2010年12月3日,由自然人陈岱林、张建云等21人共同出资设立,注册资本为500万元,法定代表人为张建云;2014年7月21日,公司召开创立大会暨2014年第一次临时股东大会,审议通过有限公司整体变更为股份公司的相关议案;2014年7月28日,公司进行了工商登记变更,注册资本为1530万元,法定代表人为陈岱林。

招股书简历信息显示,陈岱林曾任建研科技副总裁,另有5名董事、监事、核心人员均曾在建研科技任职。

董事会现任成员中,陈岱林曾任建研科技副总裁;任卫教曾任建研科技软件所结构软件综合研究室主任。陈岱林2014年7月至今,任盈建科董事长;任卫教2017年1月至今,任盈建科董事、总经理。

监事会现任成员中,梁博曾任建研科技研发工程师;李保盛曾任建研科技销售员、经理。梁博2014年7月至今,历任盈建科研发工程师、项目经理,并担任党支部书记、监事会主席;李保盛2014年7月至今,任盈建科营销总监、监事。

公司核心人员中,王贤磊曾任建研科技研发工程师;董智力曾任建研科技施工软件事业部工程师。王贤磊2014年7月至今,历任盈建科研发工程师、项目经理;董智力2014年7月至今,历任盈建科研发工程师、项目经理。

前东家“闪诉”又“闪撤”

据国际金融报,虽然陈岱林离开建研科技后自立门户,但建研科技并不这么认为。

2017年4月17日,盈建科报送了创业板IPO申报稿,保荐人为东北证券。

彼时的盈建科,虽然体量不是很大,但业绩连续增长,2014年至2016年营业收入分别为4308万元、5937.93万元、8029.43万元,归母净利润分别为1308.91万元、2316.18万元、2503.69万元。

就在盈建科IPO排队之际,陈岱林的前东家找上门来。

建研科技及其控股子公司北京构力科技有限公司(下称“构力科技”),以被侵害计算机软件著作权为由,将盈建科告上法院。

2017年12月22日,北京知识产权法院对此立案,该案件涉及金额约4965万元,是盈建科2016年归母净利润的1.98倍。

盈建科于2018年1月19日更新的申报稿显示,公司尚未收到与该诉讼有关的文件(包括起诉状副本,法院传票等),具体案件进展和对方的详细诉讼请求尚无法获知。如果公司败诉,可能对经营产生重大不利影响。

短短两周后,盈建科就“化险为夷”。

裁判文书网显示,2018年1月31日,建研科技及其控股子公司撤诉,并承担案件受理费14.5万元。

盈建科在2019年3月6日报送的申报稿中,仅用“经协商”三字,解释撤诉原因。

关于撤诉原因以及协商内容,三方均语焉不详。

建研科技相关工作人员对IPO日报表示,不太清楚这方面的事情,也不方便提供相关联系方式。

构力科技相关工作人员对IPO日报表示,不知道。当记者提出转接给知情人时,对方便挂断电话。

盈建科董秘则对IPO日报表示,目前公司处于静默期,暂不接受采访。

曾平价增资 12名股东遭问询是否存利益输送情形

证监会2019年6月14日发布反馈意见显示,盈建科股东任卫教、董智力、李明高所持出资曾由他人代持,任卫教曾在中国建筑科学研究院任职,董智力曾就职于建研科技股份有限公司。

2011年7月,发行人采用溢价及平价两种方式增资,其中12名新增自然人股东以1元每注册资本增资。2014年5月,陈岱林以14元每注册资本的价格增资。刘志海持有发行人6.69万元出资,于2011年12月离职;2014年7月,刘志海与张凯利之间的出资转让工商变更登记手续办理完毕。

2014年3月至5月期间,发行人提交工商变更登记材料中涉及刘志海的签名均为张凯利代为签署,且未取得书面授权。

证监会反馈意见要求盈建科结合被代持人投资发行人时的任职单位、该等单位与发行人的业务关系,说明上述股权代持的原因,被代持人投资发行人是否存在违反或规避法定义务或与其任职单位之间的合同义务的情形,是否存在纠纷或潜在纠纷风险;说明上述代持的解除是否存在纠纷。

并要求盈建科说明2011年7月平价增资发行人的12名股东在发行人的任职情况或主要从业经历,是否存在利益输送情形;说明2014年5月,陈岱林作为实际控制人之一,以14元每注册资本的价格对发行人增资的原因及合理性,是否存在代他人持有发行人股份的情形等问题。

向实控人与高管低价增发 涉嫌利益输送

据时代周报,盈建科于2014年12月在新三板挂牌,其间进行了两次增发,然而前后两次增发时间相隔不久,增发价格却差异巨大,令人费解。

招股书显示,第一次增发时间为2015年7月,发行价格22.8元/股,发行股票数量96万股,募资总额2188.80万元,发行对象为穆晓亚、王景波、陈灵红等12名新增自然人投资者。

第二次增发时间为2016年4月,发行价格下降到9.2元/股,发行股票数量67.5万股,募资总额621万元,发行对象为李保盛、任卫教、张凯利等46名自然人。

2016年的发行价格比2015年下降了59.65%,而两次增发仅相隔9个月。值得注意的是,2016年的业绩相对2015年增长较多,发行价格理应更高。招股书显示,2016年盈建科实现净利润2595.97万元,相比2015年的1723.72万元增长了50.6%,利润增长过半,发行价格却下跌了59.65%,颇为异常。

时代商学院翻阅招股书发现,该公司2016年实施的增发中,多个发行对象为盈建科的实控人和高管。其中,李保盛为监事、营销总监;任卫教为董事、总经理,且为实控人之一;陈灵红为董事、副总经理兼实控人之一。

而2015年的发行对象,从招股书等公开信息中并未查到与盈建科存在联系,应为外部投资者。多个迹象表明,盈建科向实控人和高管发行股票的价格明显低于市场价,其中是否涉嫌利益输送?

采购数据存在疑点

据证券市场红周刊,记者在查看盈建科招股说明书披露的相关采购数据时,发现其数据间的勾稽关系是存在一些不合理现象的。

盈建科的招股说明书仅披露了前五大供应商采购金额及其占营业成本的比例,并未披露占所有采购金额的比例,且其每年的采购金额都非常小,2019年向前五大供应商采购的金额仅为40.35万元。

与此同时,在其2019年的现金流量表中,公司“购买商品、接受劳务支付的现金”也非常少,仅为39.52万元,而2019年的预付款项为451.21万元,比2018年新增了285.87万元,若剔除当年预付款项新增的285.87万元影响,则2019年与采购相关的现金支出就变成了-246.35万元,现金支出为何变为负数,如此的情况是令人不解的。

而且,若查看盈建科2019年的应付款项情况,其应付账款共515.74万元,较上一年新增了113.47万元,这意味着,当年的采购总额有一部分是靠现金支付来完成的,另外一部分则先计入了应付账款中。然而,若将应付账款的新增金额113.47万元与现金支出-246.35万元相勾稽,则结果为-132.88万元,难道其当年采购总额为-132.88万元?显然这一逻辑是有问题的,毕竟公司当年向前五大供应商的采购金额就已经有40.35万元了。