编者按:上交所科创板股票上市委员会将于9月3日召开2020年第70次上市委员会审议会议,审议杭州爱科科技股份有限公司的首发上市申请。

爱科科技是一家为客户提供稳定智能切割设备的高新技术企业,产品应用于广告文印、汽车内饰、家居家纺、复合材料、纺织服装、办公自动化、鞋业、箱包等行业。

公司拟发行1478.96万股,由海通证券担任保荐机构。爱科科技拟募集资金4.70亿元,其中1.50亿元用于新建智能切割设备生产线项目,2.08亿元用于智能装备产业化基地(研发中心)建设项目,6200万元用于营销服务网络升级建设项目,5000万元用于补充流动资金。

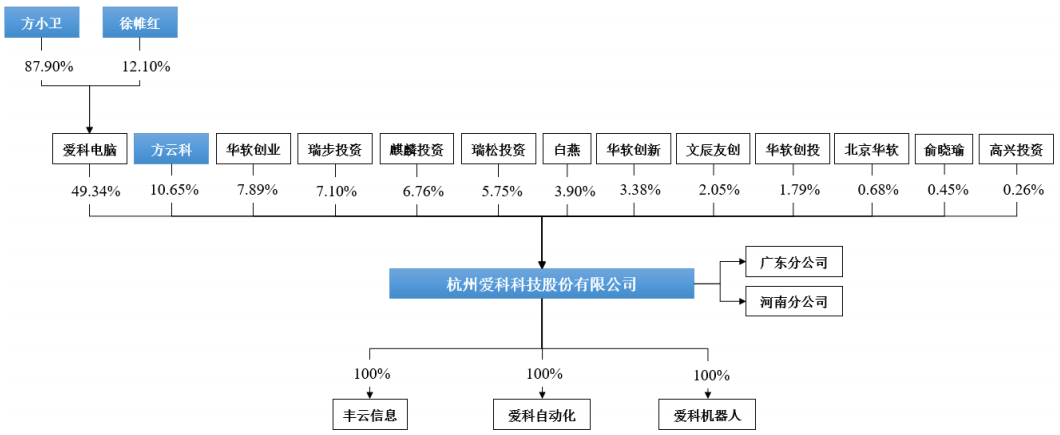

爱科科技的控股股东为爱科电脑,持股比例49.3410%。公司实际控制人为方小卫及配偶徐帷红、儿子方云科,合计控制爱科科技72.8467%的股份。上述三人均为中国国籍,无境外永久居留权。

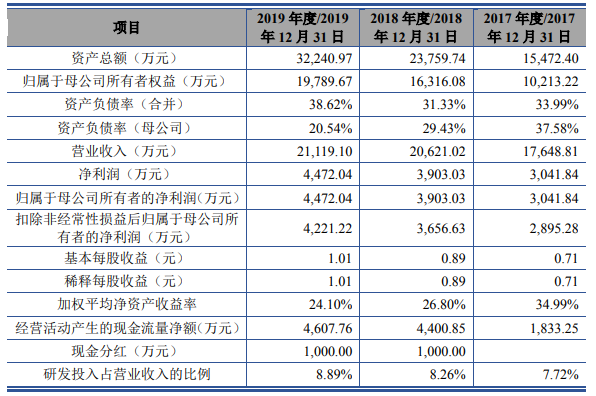

2017年、2018年、2019年,爱科科技营业收入分别为1.76亿元、2.06亿元、2.11亿元,对应的净利润分别为3041.84万元、3903.03万元和4472.04万元。

上述同期,爱科科技销售商品、提供劳务收到的现金分别为1.91亿元、2.23亿元和2.22亿元,同期经营活动产生的现金流量净额分别为1833.25万元、4400.85万元和4607.76万元。

公司2018年、2019年的营收增幅分别为16.83%、2.42%,净利润增幅分别为28.31%、14.58%。2019年营收和净利增速大减。

另外公司2020年上半年业绩下降,1-6月实现营业收入8487.88万元,同比下降15.30%;实现归属于母公司股东的净利润1753.17万元,同比下降6.89%。公司预计前三季度实现营业收入13,600万元至14,500万元,同比变动-6.85%至-0.69%;预计实现归属于母公司股东的净利润2900万元至3100万元,同比变动-5.88%至0.61%。

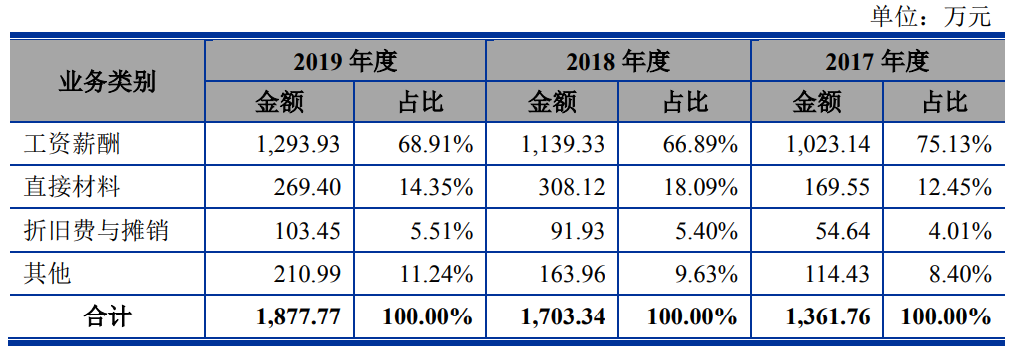

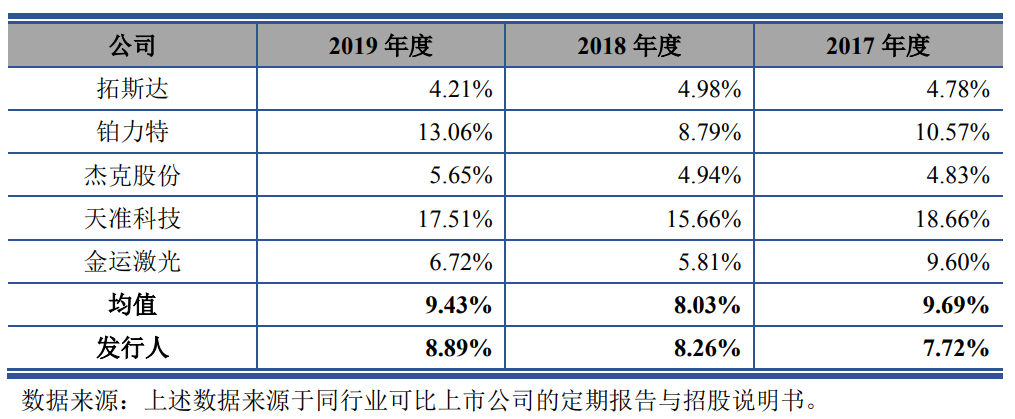

2017年至2019年,爱科科技的研发费用分别为1361.76万元、1703.34万元和1877.77万元,研发费用率分别为7.72%、8.26%和8.89%。而可比公司研发费用率均值分别为9.69%、8.03%、9.43%,爱科科技的研发费用率总体低于行业均值。

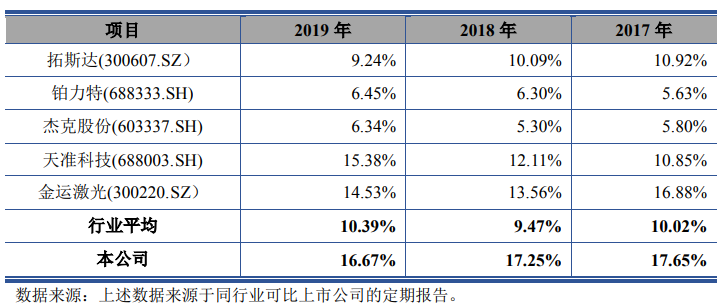

不过爱科科技的销售费用较高,金额分别为3115.33万元、3556.25万元和3520.55万元,销售费用率为17.65%、17.25%、16.67%,超过可比公司的平均值10.02%、9.47%、10.86%。

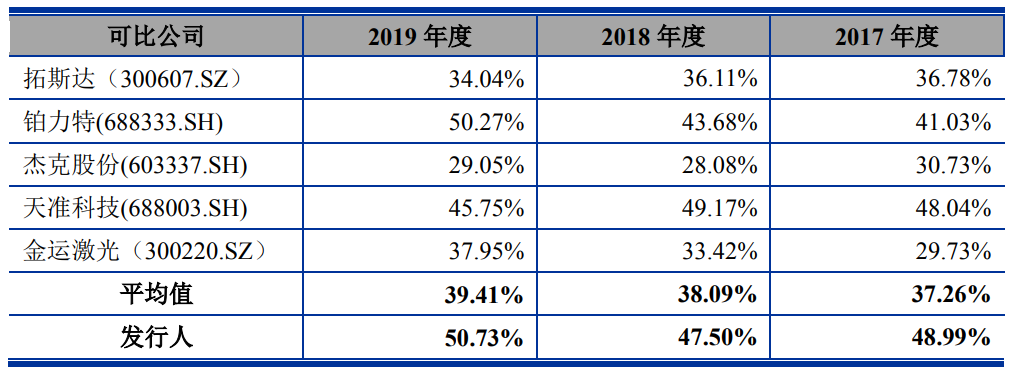

在毛利率方面,2017年至2019年,爱科科技的综合毛利率分别为48.99%、47.50%和50.73%,保持在较高水平。行业可比公司毛利率均值分别为37.26%、38.09%和39.41%,均低于爱科科技近10个百分点。

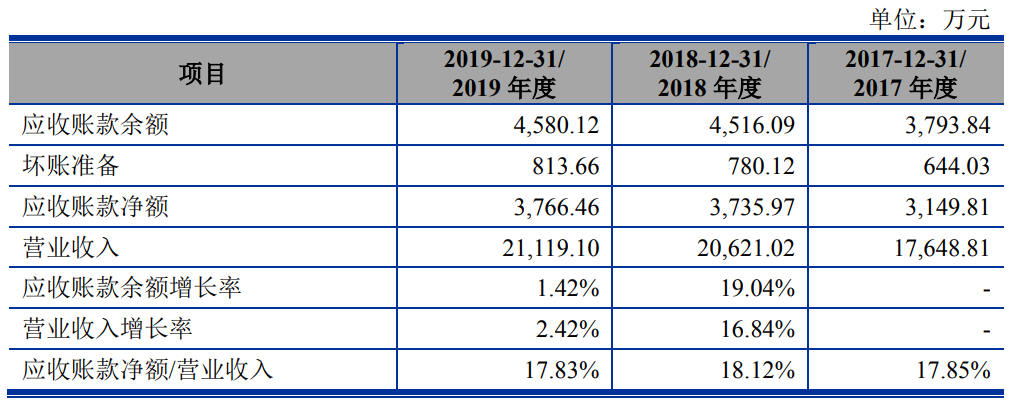

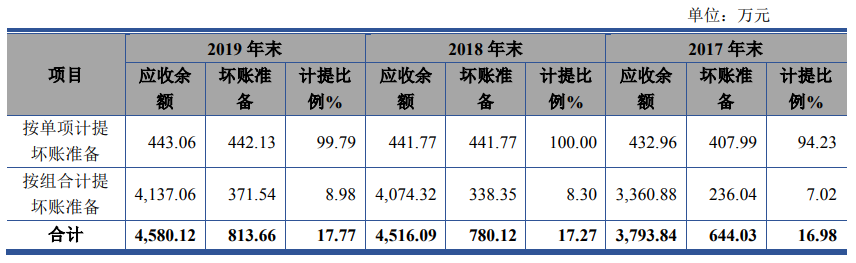

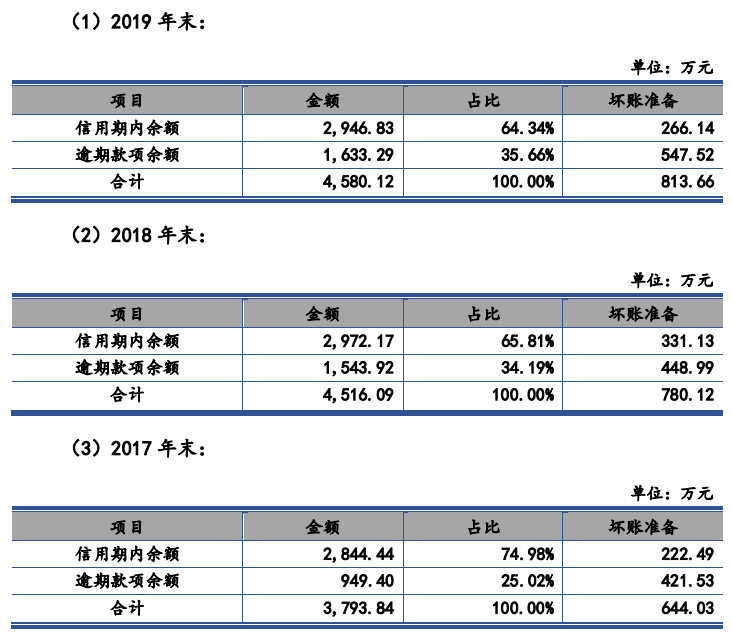

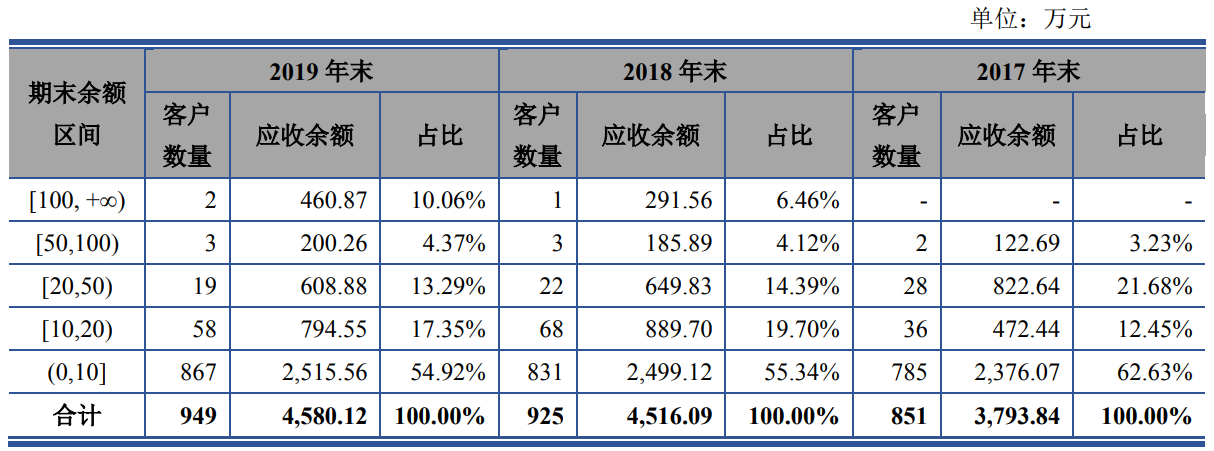

2017年至2019年各期末,爱科科技的应收账款余额分别为3793.84万元、4516.09万元和4580.12万元,占当期营业收入比重分别为21.50%、21.90%和21.69%。

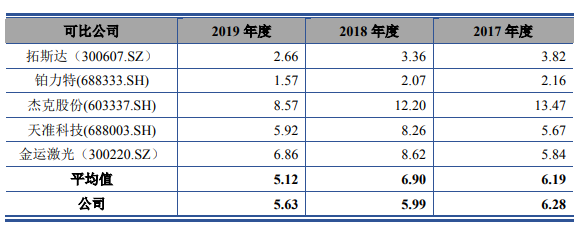

上述同期,爱科科技的应收账款周转率分别为6.28、5.99和5.63,可比公司的应收账款周转率均值为6.19、6.90和5.12。

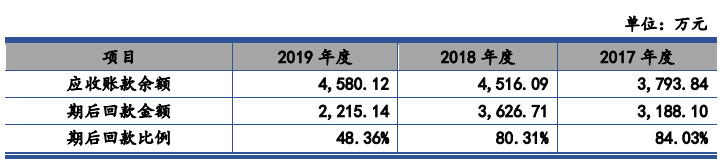

值得关注的是,公司期后回款比例分别为84.03%、80.31%和48.36%,2019年应收账款回款比例大幅向下,爱科科技称主要系受到新冠疫情影响,客户回款有所延迟。

2017年末、2018年末、2019年末,爱科科技应收账款中的逾期款项余额分别为949.40万元、1543.92万元和1633.29万元。同期公司应收账款坏账准备分别计提644.03万元、780.12万元和813.66万元。

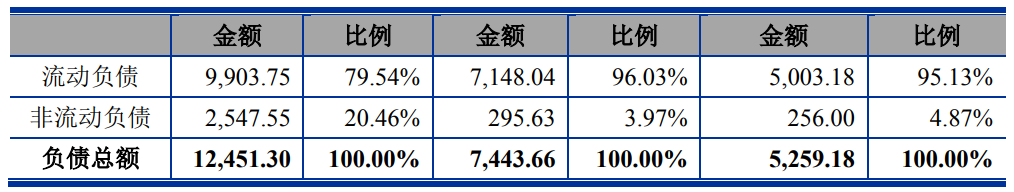

2017年至2019年各期末,爱科科技的负债总额分别为5259.18万元、7443.66万元和1.25亿元,2019年负债接近前两年的总和。其中流动负债金额分别为5003.18万元、7148.04万元和9903.75万元,主要由应付账款、预收款项、应付职工薪酬和其他应付款构成。

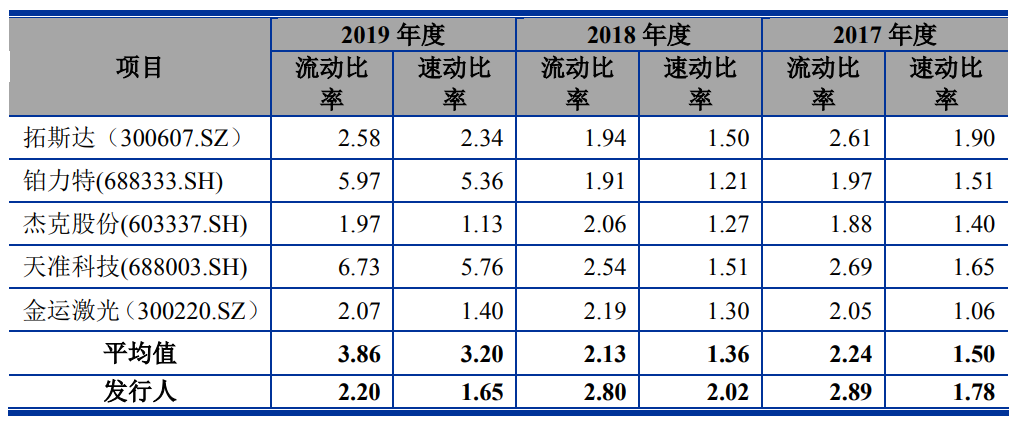

2017年至2019年各期末,爱科科技的合并资产负债率为33.99%、31.33%、38.62%,呈现先降后升的趋势。公司流动比率分别为2.89、2.80和2.20,速动比率分别为1.78、2.02和1.65。

2017年至2019年各期末,公司存货账面金额分别为5268.37万元、5360.76万元和5232.79万元,公司存货主要由原材料、库存商品、发出商品构成,总体较为稳定。

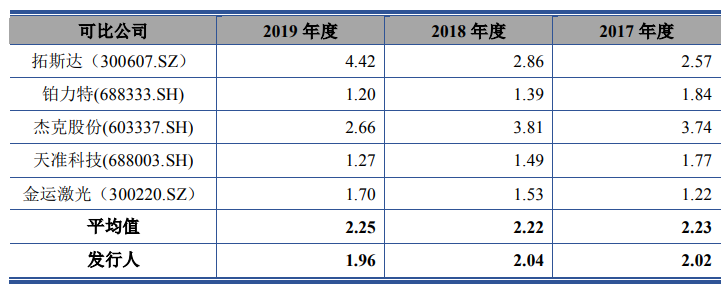

上述同期,公司存货周转率为2.02、2.04、和1.96,可比公司存货周转率均值分别为2.23、2.22和2.25,爱科科技的存货周转率略低。

由于爱科科技的下游客户涉及多个行业,因此公司的销售比较分散。2017年至2019年,爱科科技的前五大客户销售金额分别为991.86万元、1360.13万元和1907.21万元,销售占比分别只有5.62%、6.60%和9.03%。

爱科科技称,2017年至2019年各期末,应收账款余额在20万元以下的客户数量达到了821家、899家和925家,部分客户还存在拖欠公司尾款的情况。截至2020年8月7日,2017年至2019年各年末20万元以下的客户的应收账款回款率分别为84.86%、79.59%和56.04%,客户的分散带来了一定的回款风险。

正是由于爱科科技所在的智能切割设备行业市场集中度较低,成为制约公司发展的重要问题,有媒体称爱科科技缺乏成长预期以及产业链的比较优势。

而从公司生产人员人数可以看到,2017年至2019年爱科科技的生产人员分别为115人、104人和98人,呈现下降趋势。

另据公开资料显示,据2019-08-27判决的(2019)豫0181执3557号执行案例,河南省巩义市人民法院依据郑州华德地毯集团有限公司、杭州爱科科技股份有限公司买卖合同纠纷执行实施类执行裁定书,冻结、划拨被执行人杭州爱科科技股份有限公司在金融单位的存款18,0000元。

尽管数额不高,但爱科科技成为被告并被法院强制执行,却在招股书中并未披露。

招股书中还披露,爱科科技在第三次增资、第四次增资和第七次增资曾涉及对赌条款,不过目前公司与相关主体签署了补充协议对相关对赌条款进行了终止。

招股书披露,爱科科技在报告期内共进行两次现金分红,2018年和2019年各分红1000万元。其中瑞步投资作为爱科科技的高管持股平台、瑞松投资作为公司的员工持股平台,按两个年度各1000万元的分红额看,公司实控人方氏家族已有1456万的分红先"落袋为安",连带高管及员工也有了277万入账。

智能切割设备企业冲刺上市 一家三口持股超7成

招股书披露,爱科科技是一家为客户提供稳定智能切割设备的高新技术企业,产品应用于广告文印、汽车内饰、家居家纺、复合材料、纺织服装、办公自动化、鞋业、箱包等多种行业。

公司主要产品包括基础性智能切割设备(BK系列)、可扩展智能切割设备(TK系列)、高速大幅面智能切割设备(SC系列)、真皮裁剪流水线设备(LCP系列)、多层智能切割设备(GL系列)和微型智能切割设备(PK系列)。

爱科科技的控股股东为爱科电脑,持有公司2189.20万股,持股比例49.3410%。

公司实际控制人为方小卫及配偶徐帷红、儿子方云科。其中,方小卫与徐帷红通过爱科电脑间接持有公司合计49.3410%的股份;方云科直接持有10.6471%的股份,方云科作为瑞步投资和瑞松投资的执行事务合伙人可以控制瑞步投资和瑞松投资分别持有的7.1041%和5.7545%股权的表决权,方云科能够控制爱科科技合计23.5057%的表决权。

因此,方小卫、徐帷红和方云科合计能够控制爱科科技72.8467%的股份,为公司的实际控制人。三人均为中国国籍,无境外永久居留权。

业绩增长放缓 今年上半年营收、净利双降

2017年、2018年、2019年,爱科科技的营收分别为1.76亿元、2.06亿元、2.11亿元,同期净利润分别为3041.84万元、3903.03万元和4472.04万元。

2017年、2018年、2019年,爱科科技销售商品、提供劳务收到的现金分别为1.91亿元、2.23亿元和2.22亿元,同期经营活动产生的现金流量净额分别为1833.25万元、4400.85万元和4607.76万元。

公司2018年、2019年的营收增幅分别为16.83%、2.42%,净利润增幅分别为28.31%、14.58%。2019年营收和净利增速大减。

2020年1-6月,爱科科技实现营业收入8487.88万元,同比下降15.30%;实现归属于母公司股东的净利润1753.17万元,同比下降6.89%;实现扣除非经常损益后归属于母公司股东的净利润1487.97万元,同比下降16.51%。2020年1-6月公司盈利指标有所下降,主要系一季度受到疫情影响所致。

2020年1-9月,公司预计实现营业收入13,600万元至14,500万元,同比变动-6.85%至-0.69%;预计实现归属于母公司股东的净利润2900万元至3100万元,同比变动-5.88%至0.61%;预计实现扣除非经常损益后归属于母公司股东的净利润2800万元至3010万元,同比变动-4.17%至3.02%。

研发费用率低于行业均值 销售费用率偏高

2017年至2019年,爱科科技的研发费用分别为1361.76万元、1703.34万元和1877.77

万元,研发费用率分别为7.72%、8.26%和8.89%。

2017年至2019年,可比公司研发费用率均值分别为9.69%、8.03%、9.43%,爱科科技的研发费用率总体低于行业均值。

上述同期,爱科科技的销售费用金额分别为3115.33万元、3556.25万元和3520.55万元,销售费用率为17.65%、17.25%、16.67%,可比公司平均值分别为10.02%、9.47%、10.86%,爱科科技的销售费用率超过行业均值。

毛利率超同行约10个百分点

2017年至2019年,爱科科技的综合毛利率分别为48.99%、47.50%和50.73%,保持在较高水平。

招股书披露,爱科科技选取了拓斯达(300607.SZ)、铂力特(688333.SH)、杰克股份(603337.SH)、天准科技(688003.SH)、金运激光(300220.SZ)五家可比上市公司,其中杰克股份部分产品与公司相似。

2017年至2019年,行业可比公司毛利率均值分别为37.26%、38.09%和39.41%,均低于爱科科技。

应收账款坏账准备增加 回款率大幅下降

2017年至2019年各期末,爱科科技的应收账款余额分别为3793.84万元、4516.09万元和4580.12万元,占当期营业收入比重分别为21.50%、21.90%和21.69%。

2018年末、2019年末,公司应收账款余额分别较上年末增加722.25万元和64.03万元。

2017年至2019年各期末,爱科科技的期后回款比例分别为84.03%、80.31%和48.36%,下降十分明显。公司2019年应收账款回款比例较低,爱科科技称主要系受到“新冠疫情”影响,客户回款有所延迟。

上述同期,公司应收账款坏账准备分别计提644.03万元、780.12万元和813.66万元,占应收账款余额的比例对应为16.98%、17.27%和17.77%。

爱科科技称,由于公司给予客户的尾款信用期一般为6-12月,而客户因资金周转、付款审批等原因,实际付款周期会长于信用期,因此公司针对1年以上的应收账款计提比例较高,且每年末针对逾期应收款,公司根据实际情况合理估计,单独并全额计提了坏账准备。

2017年末、2018年末、2019年末,爱科科技应收账款中逾期款项余额分别为949.40万元、1543.92万元和1633.29万元。

2017年至2019年,爱科科技的应收账款周转率分别为6.28、5.99和5.63,可比公司的应收账款周转率均值为6.19、6.90和5.12。

2019年负债接近前两年之和 资产负债率先降后升

2017年至2019年各期末,爱科科技的负债总额分别为5259.18万元、7443.66万元和1.25亿元,2019年负债接近前两年的总和。

公司的流动负债金额分别为5003.18万元、7148.04万元和9903.75万元,主要由应付账款、预收款项、应付职工薪酬和其他应付款构成。

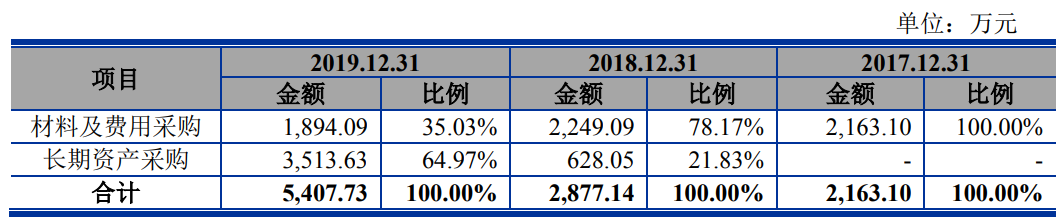

2017年至2019年各期末,公司应付账款余额分别为2163.10万元、2877.14万元和5407.73万元,占流动负债的比例分别为43.23%、40.25%和54.60%。

另外,2019年爱科科技新增了长期借款2250.17万元,系新建智能切割设备生产线项目建设借款,公司向中国农业银行股份有限公司杭州滨江支行保证借款,借款期限为7年。

2017年至2019年各期末,爱科科技的合并资产负债率为33.99%、31.33%、38.62%,呈现先降后升的趋势。公司流动比率分别为2.89、2.80和2.20,速动比率分别为1.78、2.02和1.65。

上述同期,可比公司的流动比率均值分别为2.24、2.13和3.86,速动比率均值分别为1.50、1.36和3.20。

存货持续增加

2017年至2019年各期末,公司存货账面金额分别为5268.37万元、5360.76万元和5232.79万元,公司存货主要由原材料、库存商品、发出商品构成。

上述同期,公司存货周转率为2.02、2.04、和1.96,可比公司存货周转率均值分别为2.23、2.22和2.25。爱科科技的存货周转率高于铂力特、天准科技、金运激光,低于拓斯达及杰克股份,与可比上市公司平均值相比略低。

销售分散 小客户拖欠尾款

2017年至2019年,爱科科技的前五大客户销售金额分别为991.86万元、1360.13万元和1907.21万元,销售占比分别为5.62%、6.60%和9.03%,销售比较分散。

上述同期,公司客户数量分别为914家、973家和927家,数量较多,客户五年内复购率为30.20%、30.22%和31.28%。

爱科科技称,2017年至2019年各期末,应收账款余额在20万元以下的客户数量分别821家、899家和925家,占总应收账款余额的比例分别是75.08%、75.04%和72.27%,部分客户存在拖欠公司尾款的情况。

截至2020年8月7日,报告期各年末20万元以下的客户的应收账款回款率分别为84.86%、79.59%和56.04%,客户的分散可能会带来一定的回款风险。

行业市场集中度较低

据财华网报道,制约爱科科技发展可能存在的因素:

其一,爱科科技所在的智能切割设备行业市场集中度较低。下游不同应用领域均有一定数量的企业,各企业在不同应用领域、不同区域市场形成一定的比较优势。

基于这样的现状,很难认为爱科科技凭借自研的运动控制系统和部分智能切割设备本体就能够抢占其余同行的市场。

其二,智能切割设备除了刀具切割以外,还有水刀切割、激光切割。爱科科技所属水刀切割,水刀切割相较其余切割的优势在于特定材料需求的针对性,譬如复合材料的切割工艺难度较大,对切割设备的要求较高。以碳纤维为例,碳纤维预浸料遇到水、激光后会变性,一般无法使用水刀或聚光切割,其高强度、高韧性、复合结构的特点,又可能导致切割过程中可能存在切口损伤、层间分层等问题,导致碳纤维材料出现拉丝、毛刺、撕裂、分离等问题,从而影响其精度和构件强度。

此外,碳纤维之类的复合材料,在切割过程中由于其材料性质特殊,会产生飞屑,容易引起设备短路,降低生产效率,目前我国一般采取手工或电动剪刀的方式进行加工。

碳纤维材料对刀具切割需求增长所延伸的问题是,刀具切割相较水刀切割、激光切割的优势作用材料是否有限?另外,如果碳纤维对刀具切割需求确实存在增长的预期,为什么不选择直接投资碳纤维材料相关的股票呢?因此,总体而言,爱科科技缺乏成长预期以及产业链的比较优势。

未披露被法院强制执行事项

公开资料显示,爱科科技成为被告并被法院强制执行,但是招股书中却并未披露。

据2019-08-27判决的(2019)豫0181执3557号执行案例,河南省巩义市人民法院依据郑州华德地毯集团有限公司、杭州爱科科技股份有限公司买卖合同纠纷执行实施类执行裁定书,冻结、划拨被执行人杭州爱科科技股份有限公司在金融单位的存款18,0000元。

多次增资涉对赌协议

爱科科技在第三次增资、第四次增资和第七次增资曾涉及对赌条款,不过目前已与相关主体签署了补充协议对相关对赌条款进行了终止。

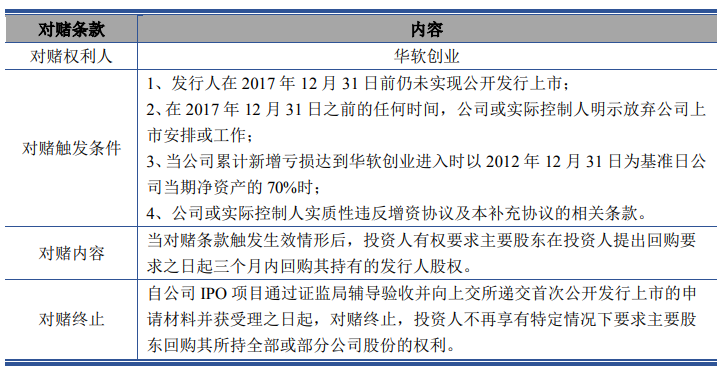

第三次增资涉及的对赌条款及终止

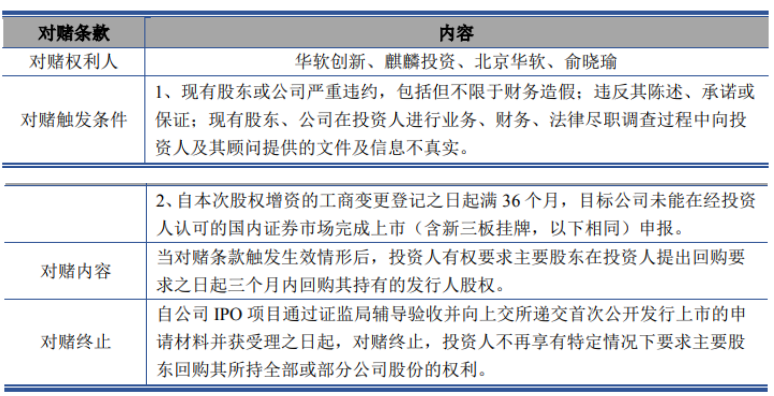

第四次增资涉及的对赌条款及终止

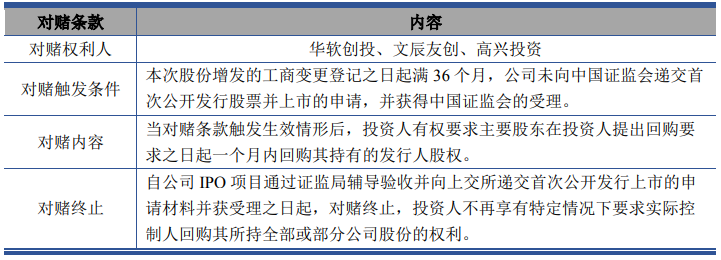

第七次增资涉及的对赌条款及终止

支柱产品降价仍难卖

据财联社报道,爱科科技在首轮回复上交所问询中表示,公司储备产品VK系列和SK系列预计将于今明两年投产。意味着这家2005年成立的公司,进入2019年后突然开始密集推新。

值得注意是,爱科科技密集推新的起点正好是其支柱产品遇冷时。2019年,BK系列营收占比由66.65%下滑至54.09%,对此公司此前在招股书仅表示系受下游汽车行业不景气拖累。但回复问询资料显示,不仅是汽车内饰行业,BK系列在广告文印行业、家居家纺行业也受挫。

其主要应用行业中,仅复合材料对BK系列的需求维持增长,但与此相对应的是BK系列在该行业销售价格下滑了11.43%。

对此,爱科科技表示系公司为研发高端产品,在2019年对该系列进行了少量调价。

调价依然难卖的BK系列在爱科科技的“待遇”也明显下滑。公司在招股书中以优先生产高毛利产品等为由,将十分紧张的产能优先配给了更为高端的TK系列。仅从售价来看,TK系列和BK系列都处于25万/套以下区间,前者约为22万元/套,后者单价12万左右。

据悉,在价格区间相对接近背后,这两个系列本身联系也非常紧密。爱科科技在研发出SC系列后,将其技术特征与BK系列结合,由此形成TK系列。然而,在此过程中扮演重要角色的SC系列表现一直较为低迷,近三年累计销售数量不足100套,其单价介于BK系列和TK系列之间。

从BK系列、SC系列到TK系列,可以发现爱科科技主要产品价格均在25万/套以内区间,但其对应的国外同系列产品售价均在50万/套以上。即便同时国内厂商,杰克股份的PREMIUMCUTELC系列价格也在30~140万元区间,高于爱科科技的同类产品TK系列。

爱科科技更高端的产品市场规模都较小,其GL系列平均单价在30万元左右,近三年累计销量为68套,同期LCP系列销量则不足5套,后者单价在60万元以上。

或许是受高端产品惨淡表现影响,2019年爱科科技推出主打小巧方便的PK系列,单价仅在7万元上下。推出首年PK系列共售出125套,爱科科技对此评价为“销售情况较好”。但让人稍感困惑的是,该产品产销率仅为41.95%,在各系列中垫底。

另外,2017年至2019年爱科科技的生产人员分别为115人、104人和98人,呈现逐年下降趋势。

分红2000万元 家族实控人率高管先"落袋为安"

招股书披露,爱科科技在报告期内共进行两次现金分红,合计2000万元。

2018年12月24日,根据公司2018年第四次临时股东会决议,决定分配股利1000.00万元。

2019年12月25日,根据公司2019年第一次临时股东会决议,决定分配股利1000.00万元。

据权衡财经报道,瑞步投资作为爱科科技的高管持股平台、瑞松投资作为公司的员工持股平台,均无须履行私募基金备案程序。按两个年度各1000万元的分红额看,方氏家族已有1456万的分红先"落袋为安",连带高管及员工也有了277万入账。

但对其他投资人来说,2000万的分红中,有85.7%比例的份额都进了实控人跟公司员工的口袋,如此豪气的分红,实控人"近水楼台先得月",头啖汤管够。

既然如此,爱科科技在报告期内的资金状况应该很乐观,但2019年爱科科技进行了长期借款2250万元,与两个年度的分红总额相近。此次募集资金用于公司的新建项目和补充流动资金,4.70亿元的募集资金中,用于补充流动资金的金额高达5000万元。